Безналичная оплата сейчас стала привычна, как для бизнеса, так и для покупателей. Мы расплачиваемся картами при покупке продуктов, в онлайн-магазинах или маркетплейсах и в других местах. Но все чаще на слуху три буквы 一 СБП (система быстрых платежей). Что такое система быстрых платежей, какую несет пользу для бизнеса и как к ней подключиться, рассмотрим в этой статье.

Что такое СПБ, преимущества системы

Система быстрых платежей или СБП 一 сервис, разработанный Банком России. Это альтернатива обычному эквайрингу, которая позволяет совершать оплату и отправлять средства. Причем мгновенно, по личному идентификатору. Для физлиц такой идентификатор — номер телефона. Для юридических лиц и ИП 一 Merchant ID. Это идентификатор, который присваивается компании при регистрации в системе. Получить Merchant ID можно у банка-эквайера.

За что еще предприниматели любят систему быстрых платежей, кроме скорости зачисления? Комиссия по операциям ниже, чем у обычного эквайринга. И необязательно покупать оборудование для приема платежей. Если операций много, и на крупные суммы, то можно неплохо сэкономить.

Простота использования также является плюсом системы быстрых платежей. Для оплаты или перевода средств не нужно заполнять реквизиты. Достаточно отсканировать QR-код и перевести средства через мобильное приложение или онлайн-банк.

Кому подойдет система быстрых платежей

-

Производителям и поставщикам дорогостоящих товаров или услуг. Чем выше стоимость ваших товаров, тем больше вы можете сэкономить на комиссии.

Например, вы продаете дизайнерский диван стоимостью 500 000 ₽. Комиссия по обычному эквайрингу в 3% составит 15 000 ₽. Допустим, комиссия через СБП 一 0,7% = 3 500 ₽. Экономия в 4 раза. И тем выше стоимость, тем больше экономия в деньгах. -

Малому и среднему бизнесу с небольшим объемом продаж. Так как средства зачисляются быстро, снижается риск попадания в кассовый разрыв.

При обычном эквайринге, даже если ваши клиенты вовремя оплачивают счета, есть вероятность задержки денег. Причина уже не важна, когда средства просто заморожены где-то, а вы не можете ими воспользоваться на нужды бизнеса. -

Индивидуальным предпринимателям, которые пользуются средствами с расчетного счета для личных трат.

Без СБП банк может счесть операции по переводу как подозрительные. При подключении системы, вы сможете без проблем переводить средства с одного счета на другой, даже если он принадлежит физлицу.

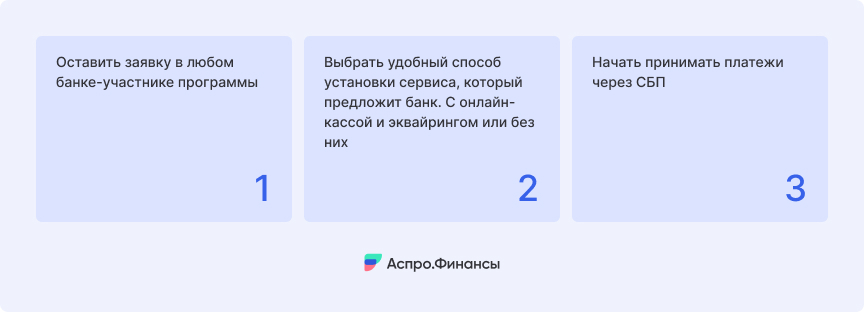

Как подключить СБП для бизнеса

Если не углубляться в детали, ИП или юр. лицо может подключить СБП так:

Но есть нюансы, которые стоит учесть. Перед выбором банка убедитесь, что он оказывает необходимые для вас услуги. Например, перевод между юр. лицами.

СБП является одним из вариантов безналичного расчета. Поэтому онлайн-касса все равно необходима, если вы работаете с физлицами. Вам необходимо будет выдать чек онлайн или распечатанный на бумаге. Также вам могут пригодиться мобильный терминал, дисплей покупателя для комфортного взаимодействия с клиентами. При расчете с ИП или физлицами, кассовая техника не потребуется.

Если у вас уже есть касса, то вы можете подключить СБП к ней. Убедитесь, что у оборудования доступна интеграция. Это можно уточнить у поставщика оборудования или вашего банка.

Идентификатор, о котором мы говорили ранее, вы получите после подписания договора с банком. Уже на стороне банка будет осуществляться передача этих данных, от вас ничего не потребуется. После получения софта можно приступать к работе и принимать платежи.

Какие инструменты нужны для работы с СБП

Чтобы осуществлять прием платежей через СБП, спецоборудование покупать не обязательно. При этом вы можете использовать СБП офлайн с помощью динамического или статического QR-кода. А онлайн 一 при помощи платежной ссылки или кнопки.

Статический QR-код 一 создается один раз, содержит в себе только реквизиты счета. Сумму платежа нужно будет вводить вручную каждый раз. При выборе такого вида кода достаточно просто распечатать его и разместить в кассовой зоне или рядом с товаром.

Динамический QR-код 一 каждый раз автоматически генерируется новый. Содержит в себе реквизиты счета и сумму оплаты. Так как код постоянно обновляется, его не получится просто разово распечатать. Необходимо будет выводить шифр на экран онлайн-кассы, дисплей или распечатать код на чеке.

Выберите подходящий для вас вид QR-кода и принимайте платежи от покупателей. Статический больше подойдет небольшим точкам и малому бизнесу, а динамический тем, у кого много оплат в течение дня.

Комиссия на прием денег через СПБ

Тарифы на прием платежей меняются в зависимости от вида деятельности компании. Для льготных направлений комиссия не превышает 0,4%. Для остальных типов компаний тариф = 0,7%. К льготным категориям относятся следующие виды бизнеса:

-

Образовательные организации;

-

Медучреждения;

-

Компании по страхованию;

-

Компании, предоставляющие госуслуги;

-

Благотворительные организации;

-

Транспорт;

-

Пенсионные фонды;

-

Фонды: паевые фонды и взаимные;

-

Фармацевтика и здравоохранение;

-

Потребительские товары и товары повседневного спроса.

Ограничения

Система имеет некоторые ограничения, которые встают перед бизнесом и покупателем.

-

Максимальный единовременный платеж не должен превышать 1 000 000 ₽. При необходимости можно разбить операцию на несколько этапов, потому что количество операций не ограничено.

-

Ограничения при сканировании кода. У вашего клиента может сесть телефон, отсутствовать интернет или не быть телефона с камерой.

-

Низкая лояльность к СБП из-за отсутствия кэшбэка. Банки не начисляют его, так как комиссия ниже.

-

Если код статический, можно ошибиться с вводом суммы, а также есть риск обмана со стороны пользователя.

-

Оба участника сделки должны обслуживаться у банка-участника СБП. Хоть к системе и подключено уже более 200 банков, в том числе крупных, она все равно присутствует не везде.

-

Если в вашем банке не доступны необходимые вам операции, придется заводить счет в другом банке.

Все эти ограничения глобально не навредят бизнесу, но стоит их знать перед началом работы с СБП. Также обратите внимание на условия вашего банка. У некоторых могут быть установлены дневные лимиты или ограничения по разовому переводу.

Как мотивировать покупателей оплачивать через СБП

Как мы уже выяснили, некоторые ограничения в работе с системой быстрых платежей связаны именно с покупателем. Если они не умеют пользоваться системой или просто не имеют такую возможность 一 это одно. Но когда они отказываются от оплаты через СБП по другим причинам, на это можно повлиять.

Это относительно новая система оплаты, и клиентам проще приложить карту к терминалу или расплатиться купюрами. Расскажите о преимуществах оплаты через QR-код:

-

Исключен перехват денег. Переводы через систему быстрых платежей безопасны, потому что в них не участвует посредник в виде платежной системы.

-

Для оплаты подойдет смартфон с камерой, и не важно, какой год выпуска и ОС.

-

При онлайн-оплатах через СБП клиентам не придется вводить реквизиты счета.

Эти аргументы помогут убедить клиентов начать использовать систему быстрых платежей. А если дело обстоит с человеком, который дорожит своим кэшбэком, то можно предложить ему скидку или другую выгоду. Так он сможет определить, как ему будет разумнее поступить. Возможно, выбор будет в пользу систему быстрых платежей.

По ошибке перевели средства не туда, что делать?

К сожалению, возврата средств, которые были отправлены ошибочно, не предусмотрено в системе. Поэтому эту ситуацию можно только предотвратить, а не исправить. Внимательно проверяйте реквизиты того, кому поступят средства.

Также вы можете лично пообщаться с тем, кто получил ваши деньги по ошибке. Если повезет, человек отправит вам средства обратно. При этом вернуть деньги за товар покупатель может через продавца.

Как вернуть деньги клиенту через СБП

Если покупатель решил вернуть товар, который был куплен через СБП, то деньги возвращать также через систему быстрых платежей.

Клиенту необходимо принести вам чек, в котором будут указаны номер карты и телефон. Далее вы используете эти данные, чтобы сделать возврат. Деньги поступят покупателю мгновенно. А как учесть возврат средств в своей системе управленческого учета, рассказали в отдельной статье.

Оплата через СБП упрощает этот процесс и не заставляет клиента долго ждать зачисления от банка. А в случае продавца плюсом является то, что при возврате не нужно заполнять платежные поручения.

Система быстрых платежей в Аспро.Финансы

Если вы выставляете счета клиентам через сервис Аспро.Финансы, то оплатить их можно будет через СБП. Потому что в Аспро.Финансы есть интеграция с СБП.

Вы сможете сэкономить на комиссии, а клиент без заморочек с заполнением реквизитов оплатить товары или услуги. Чтобы реализовать эту возможность, нужно подключить интеграцию внутри системы.

Помимо всех преимуществ СБП вы сможете создать уникальный экран оплаты. Добавьте фирменные цвета и логотип компании, чтобы еще больше влиять на лояльность клиентов.

Подводим итоги

При использовании СБП вы получите:

-

Сниженную комиссию за прием денег на свой счет.

-

Мгновенное зачисление средств.

-

Простой вывод средств со счета ИП на личный счет физлица.

-

Удобный прием платежей.

Многие компании уже внедрили СБП в свой обиход. А клиентам этот способ оплаты становится все привычнее. Если вы хотите получить альтернативный и выгодный способ получения денег от покупателей, подключите свой бизнес к системе быстрых платежей.