Финансовая модель — это как калькулятор для компании, который помогает рассчитать и спланировать ее деньги. Это важный инструмент, который помогает принимать решения о том, как управлять бизнесом.

Зачем нужна финмодель

Финмодель отразит, как внутренние изменения или изменения на внешнем рынке могут повлиять на финансовое состояние компании. Причем можно будет заметить, что даже незначительные изменения могут повлиять на конечный результат деятельности бизнеса. Для управленцев могут раскрыться неочевидные факторы, на которые можно влиять и улучшать финансовые показатели.

Что покажет финансовая модель:

-

Какая будет прибыль у компании за год.

-

Когда и при каких обстоятельствах будет кассовый разрыв.

-

При каком уровне выручки компания достигает точки безубыточности.

Финмодель можно использовать для внешнего и внутреннего использования. Например, внутренние вопросы, на которые ответит финмодель:

-

Что нужно сделать, чтобы выйти в точку безубыточности через полгода.

-

Какие показатели являются точкой роста для бизнеса.

-

Стоит ли запускать новый бизнес или проект.

Использовать финмодель можно как для действующего бизнеса, так и для стартапа. Причем можно разложить не весь бизнес, а отдельные направления или проекты.

Также финмодель можно показать потенциальным инвесторам. Это будет внешним использованием. Вы сможете продемонстрировать, за счет чего и в какой срок выйдете на прибыль.

Заметьте, финмодель ≠ бизнес-плану или бизнес-модели. Каждый из этих инструментов играет свою уникальную роль в процессе планирования и управления бизнесом. Но они имеют разную задачу, поэтому и методологией отличаются. Для понимания отличий можно подглядеть в таблицу:

|

|

Финмодель |

Бизнес-план |

Бизнес-модель |

|

Для чего |

Оценка финансовых показателей и прогнозирование финансового состояния |

Стратегический документ, описывающий весь бизнес-проект, его цели и стратегии |

Описание того, как компания создает, доставляет и получает ценность |

|

Основные элементы |

Прогноз доходов, расходов, отчеты о прибылях и убытках, балансовый отчет, отчет о движении денежных средств, анализ безубыточности, финансовые коэффициенты и сценарный анализ. |

Резюме проекта, описание компании, анализ рынка, маркетинговый и операционный планы, организационный план, финансовый план и прогнозы. |

Ценностное предложение, целевые сегменты клиентов, каналы сбыта, отношения с клиентами, источники доходов, ключевые ресурсы, виды деятельности, партнеры и структура издержек. |

|

Применение |

Финансовое планирование, бюджетирование, оценка инвестиционных проектов, управление рисками, принятие финансовых решений |

Привлечение инвесторов, получение кредитов, стратегическое планирование |

Разработка и тестирование бизнес-идей, понимание стратегических аспектов бизнеса, принятие решений о развитии бизнеса |

Структура и элементы финансовой модели

Каждая финмодель адаптируется под бизнес, проект и задачи. Но всегда есть универсальные параметры, которые характерны для любой финансовой модели:

-

Входные данные:

-

прогноз выручки,

-

прогноз себестоимости,

-

целевые показатели.

-

Расчеты. Все необходимые вычисления, которые связывают показатели из первого пункта. Основные параметры для расчета 一 рентабельность, выручка, прибыль, денежный поток.

-

Выводы:

-

графики,

-

таблицы.

Теперь перейдем к структуре финансовой модели бизнеса или проекта. Она состоит из следующих блоков:

-

Воронки продаж по проектам или направлениям. Там же отображается выручка, средний чек и количество продаж.

-

Переменные издержки. То, что зависит от объемов производства и изменяется прямо пропорционально. Например, при увеличении объема продаж растут затраты на сырье.

-

Постоянные издержки. Те траты, которые не изменяются от объема продаж. Например, аренда офиса.

-

Несколько видов прибыли: валовая, операционная и чистая. И для расчета указываются и другие показатели: кредиты, налоги и амортизация.

-

Остатки на счете. Не стоит забывать о том, сколько денег у вас останется. Это поможет предотвратить кассовый разрыв.

При этом каждый показатель влияет на другой, важно не запутаться в формулах. Чтобы не составлять таблицу с нуля, скачайте бесплатный шаблон финансовой модели. Вам нужно будет заполнить таблицу своими данными, а все вычисления мы уже подготовили.

Как составить фин модель

По шаблону вы сможете быстро прикинуть цифры, но важно понимать принцип построения. Тогда вы сможете проверять информацию и понимать, какие показатели будут влиять на итоговый результат.

Мы разобрали структуру, и разработка фин модели будет строиться по этому же пути. Поэтому начинаем с планирования выручки 一 суммы, на которую компания продала товаров или оказала услуг.

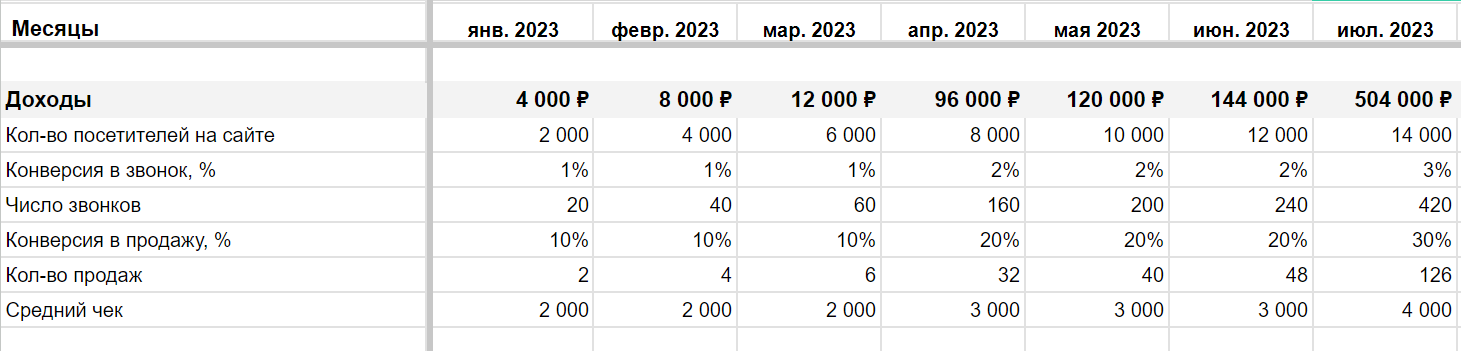

Чтобы рассчитать выручку, необходимо построить воронку, по которой осуществляется продажа. Будем разбирать на примере IT-компании.

Продажа услуг с сайта:

-

Количество посетителей на сайте

-

Конверсия в заявку (%) ↓

-

Число заявок ↓

-

Конверсия в продажу (%) ↓

-

Количество продаж

-

Средний чек

Каждый показатель зависит от другого, и вы можете выдвигать гипотезы по росту выручки. Например, повышать количество посетителей сайта или работать над конверсией. А может вообще повысить средний чек.

Показатели можно взять за прошедшие периоды, средние по рынку или те, к которым вы стремитесь. Можно писать приблизительные цифры, если не уверены в каких-то.

Прописывайте прогнозные показатели на год вперед на каждый месяц. Строить финансовую модель больше, чем на год, обычно нет смысла. Потому что так далеко не всегда получается планировать, обстоятельства бывают разные.

Воронок может быть несколько. Например, если у вас несколько каналов сбыта. Лучше прописать каждую, чтобы понимать узкие места и точки роста.

Пример блока выручки в финансовой модели с одной воронкой:

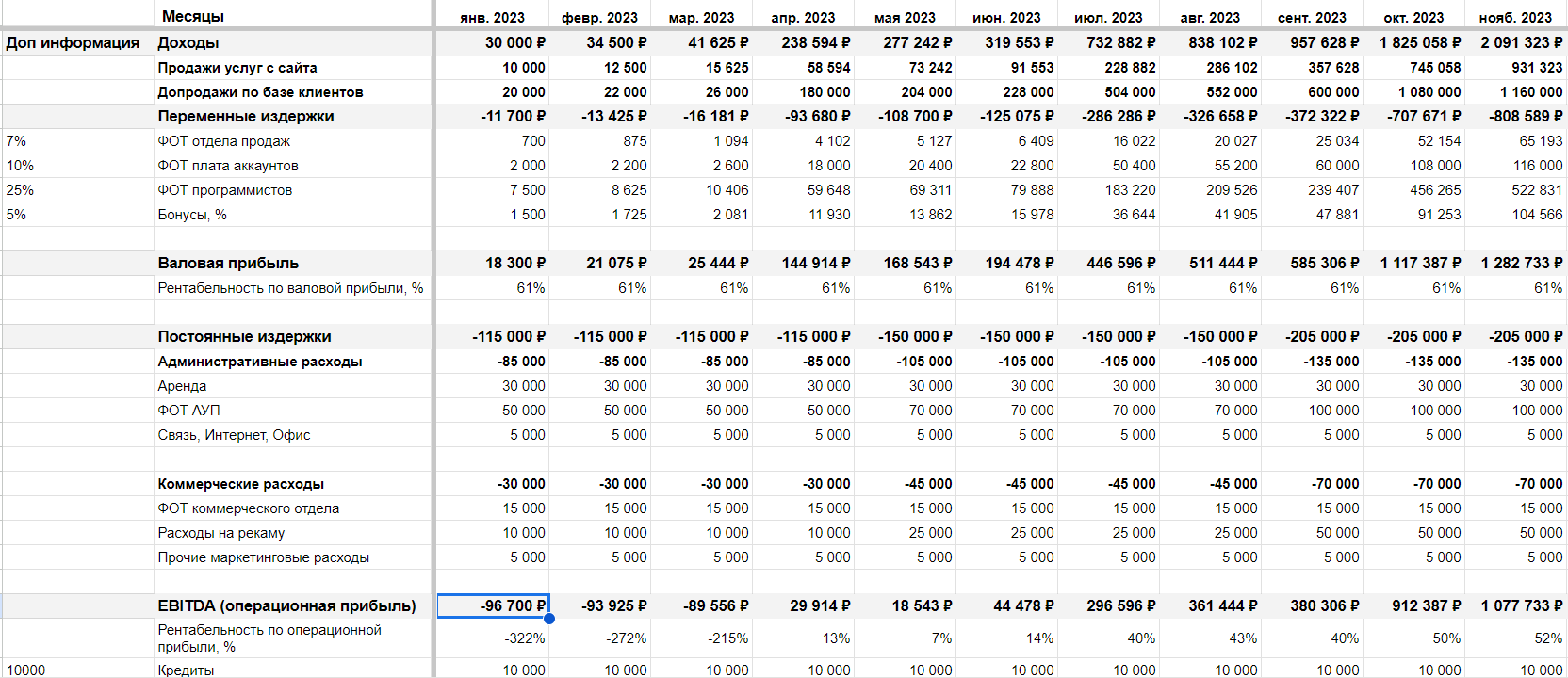

Далее переходим к переменным издержкам. У вас уже есть выручка и объем продаж, и можно определить, какая сумма или процент издержек будет приходиться на 1 продажу. Например, менеджеры получают 10% от суммы сделки, а программисты 一 25%. Важно прописать эту зависимость через формулы, чтобы при изменении одного показателя, менялись и другие. Например, вы можете следить за изменением доли переменных издержек при росте продаж, менять % бонусов или снижать сумму издержек на 1 единицу товара/услуги. Но не снижайте затраты, если это скажется на качестве товаров/услуг.

Возможно, у вас несколько воронок продаж, в которых по-разному формируется себестоимость товара или другие расходы. Тогда переменные расходы можно так же прописать под каждую воронку. Это нужно для более прозрачной финмодели. Например, с продажи услуги с сайта менеджер может получать 10% от выручки, а при продаже через холодные звонки получать 15%. Это повлияет на дальнейшие расчеты.

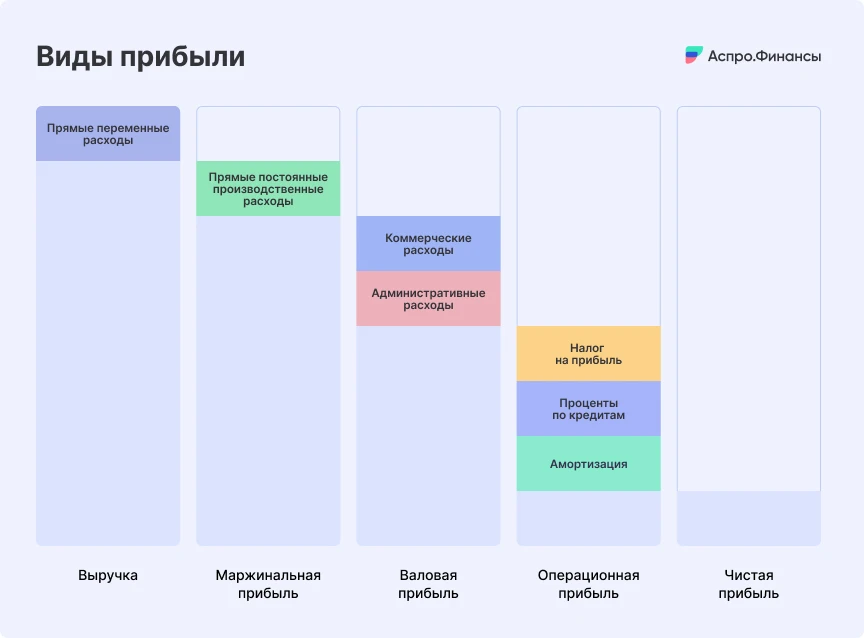

После заполнения этих двух блоков можно узнать маржинальную прибыль компании.

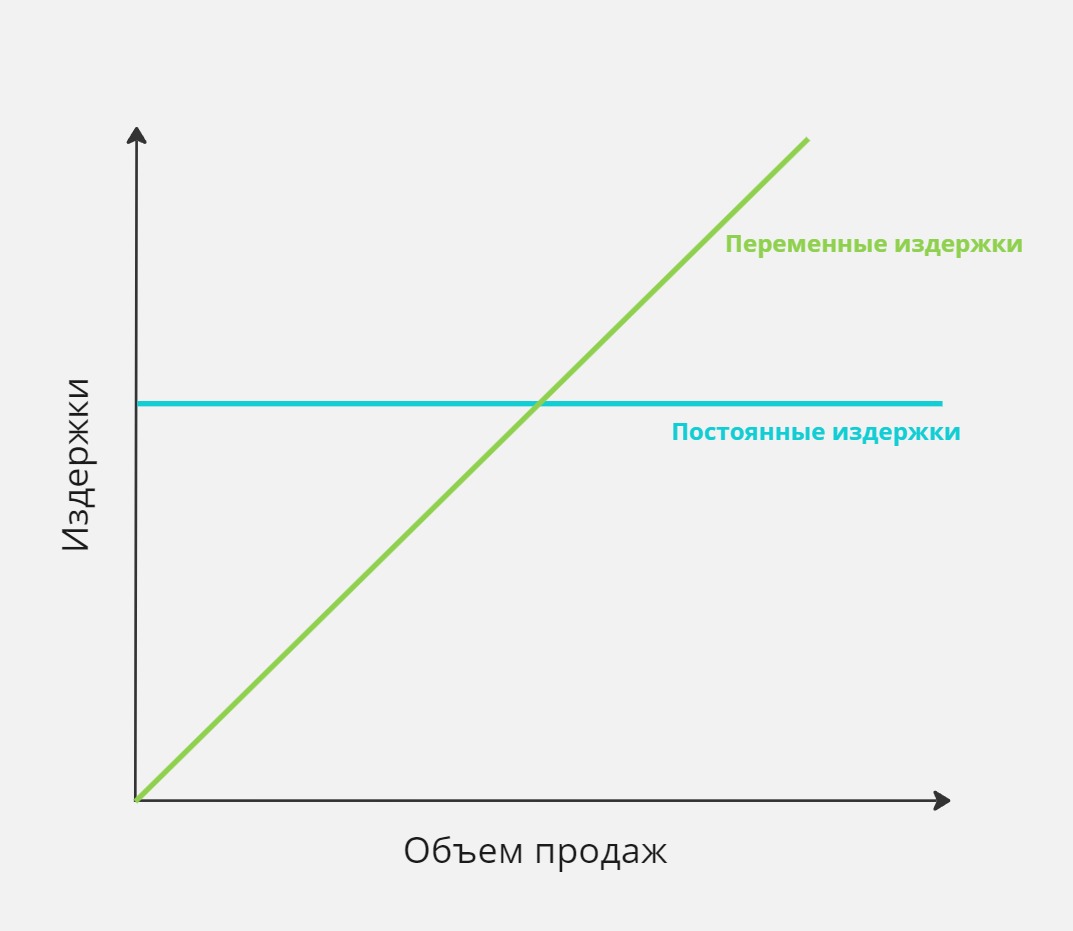

Далее пропишите постоянные издержки. Рассуждаем логически и понимаем, что это те издержки, которые не зависят от объема продаж. То есть, даже если вы ничего не продадите, эти статьи расходов необходимо будет оплатить. Сюда можно включить оплату аренды, окладную часть зарплаты. На графике отличие между переменными и постоянными издержками будет выглядеть так:

Постоянные издержки тоже можно распределить по группам. Например, выделить прямые и косвенные или административные и коммерческие. В зависимости от ваших целей, определяйте структуру финансовой модели бизнеса.

Например, если выделить прямые постоянные издержки, то можно узнать валовую прибыль и валовую рентабельность.

Валовая прибыль покажет, сколько вы получаете с продажи товаров и услуг за вычетом их себестоимости. Низкий показатель говорит о высоких затратах на производство или слишком низкие цены. Тогда стоит смотреть в эту сторону и улучшать процессы.

После расчета всех издержек по месяцам можно перейти к расчету операционной прибыли 一 EBITDA. Это прибыль до вычета налогов и отчислений. Помогает понять, сколько денег зарабатывает компания от основной деятельности. Также этот показатель важен инвесторам, потому что помогает оценить производительность бизнеса.

Если показатель отрицательный, то скорее всего проект нежизнеспособен. Или необходимо внести изменения в бизнес-модели.

Теперь переходим к самому интересному для предпринимателя 一 чистой прибыли. Осталось из операционной вычесть налоги, кредиты и амортизацию. И вот вы видите по финмодели, сколько будете зарабатывать. Эти деньги можно вывести на личный счет или вложить в развитие бизнеса.

Подготовили подсказку по видам прибыли:

По всем этим видам прибыли можно также оценить рентабельность. Абсолютные показатели могут варьироваться не только в отрасли, но и внутри компании. Но рентабельность отразит реальную эффективность.

Как мы говорили выше, важно не только следить за чистой прибылью, но и за вашими остатками на счетах. Добавьте блок с мини-отчетом ДДС. Вам не нужна детализация на этом этапе, достаточно прописать:

-

Денежные средства на начало месяца.

-

Операционный денежный поток 一 движение денег по основной деятельности.

-

Инвестиционные денежный поток 一 ваши инвестиции и суммы кредитов.

-

Полный денежный поток 一 сумма всех денежных потоков.

-

Денежные средства на конец месяца.

Как выглядит фин модель после заполнения:

В нашем шаблоне финансовой модели прописаны все формулы. Но в любой момент вы можете адаптировать таблицу под свои задачи и бизнес.

После того как все параметры заполнены и проверены, нужно определить, что именно влияет на конечный результат. На что стоит выделить ресурсы для проработки. К этим выводам собственник должен прийти путем изменения своей финмодели. Менять параметры и выдвигать гипотезы по изменениям.

Например, в одном нашем кейсе стартапер не знал, как составить финансовую модель и обратилась к нам. Была проблема 一 бизнес не приносил прибыль несколько лет. Мы помогли оцифровать бизнес и поняли, за счет чего сложилась такая ситуация 一 были слишком высокие постоянные расходы. Поэтому одним из наших предложений было перевести отдел продаж на KPI, а аналитика брать на аутсорсе, а не в штат.

Если вы хотите получить рабочую финансовую модель с рекомендациями, то обратитесь к нам. Построим финмодель под ваши задачи и отрасль, а также дадим рекомендации, которые приведут вас к цели.

Главные выводы

-

Составить финмодель можно для действующего бизнеса, при запуске нового проекта или стартапа. А также для привлечения инвесторов.

-

Рабочая финансовая модель 一 та, на основе которой можно сделать выводы.

-

Составлять финмодель можно в таблицах. Главное понять принцип, чтобы верно сделать выводы.

-

Финмодель поможет спланировать прибыль и понять, на какие показатели влиять для ее роста.

Нужна финмодель? Построим! Записывайтесь на бесплатную консультацию.