Чтобы компания была уверена в собственной экономической стабильности, необходимо знать, где находится точка безубыточности и когда компании может грозить банкротство. Иными словами, руководитель должен понимать, какую прибыль обязана получать компания, чтобы оставаться экономически выгодной, даже в сложные времена реорганизации или кризиса. Для этого и нужен такой показатель как ЗФП.

Что показывает запас финансовой прочности

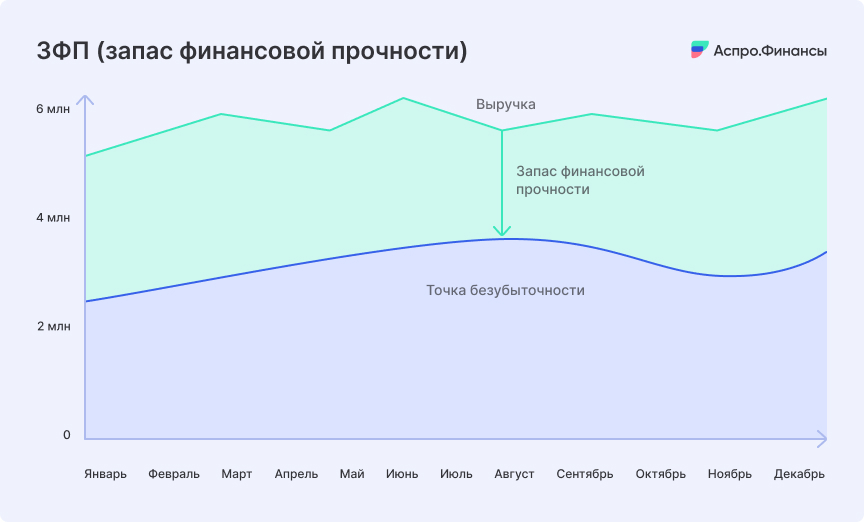

ЗФП (запас финансовой прочности) представляет собой порог, до которого компания может снижать выручку, но при этом оставаться прибыльной. После того как фирма переступит эту черту, она начнет работать в убыток. Соответственно, чем больше разница между текущей выручкой и точкой безубыточности, тем выше запас финансовой прочности. А чем выше ЗФП, тем прибыльнее компания.

Объясним на примере. Есть компания «Альфа», чья выручка составляет 10 000 000 ₽ в месяц. Из-за кризиса компания решила провести реорганизацию и снизить количество продаж. Точка безубыточности «Альфы» — 3 000 000 ₽, значит, компания остается платежеспособной и прибыльной даже при большом сокращении продаж.

А есть компания «Бета» с месячной выручкой 3 500 000 ₽ и точкой безубыточности в 3 000 000 ₽. Руководитель «Беты» волнуется за будущее, ведь у фирмы крайне низкий запас финансовой прочности. А значит, даже при небольшом снижении продаж фирма разорится.

ЗФП можно сравнить с жировым запасом медведя. Летом он ест, копит калории и прикидывает: а когда настанет зима, мне хватит этого жира, чтобы протянуть до весны? Так и с компанией. Руководитель смотрит на прибыль и думает: если наступит кризис, такого запаса будет достаточно, чтобы дотянуть до нового скачка продаж? Плох тот медведь и тот руководитель, который не оценивает свои запасы заранее.

Запас финансовой прочности – это коэффициент, но также показатель можно рассчитать в процентах. Все зависит от ваших целей.

Чтобы проводить финансовое планирование и принимать верные управленческие решения, нужно регулярно оценивать и учитывать ЗФП. Если у руководителя на руках будет отчет о динамике показателя, он сможет проанализировать его рост или спад, выявить закономерности и найти решение проблемы. Кроме того, ЗФП нужно учитывать:

-

при прогнозе рисков, например, при выводе нового товара на рынок или при расширении бизнеса;

-

при планируемом снижении объема продаж, например, в кризисной ситуации;

-

при оценке риска банкротства;

-

при инвестировании и любых других крупных вложениях капитала;

-

при оценке роста прибыли компании — можно оценить, насколько бизнес превзошел точку безубыточности.

Таким образом, запас финансовой прочности показывает риски, помогает выявить слабые места, спрогнозировать убытки и даже участвует в ценообразовании. Показатель может быть интересен как руководителю и финдиректору, так и сторонним заинтересованным лицам, например, инвесторам. Запас финансовой прочности отражает устойчивость и платежеспособность компании и показывает, стоит ли инвестировать в эту фирму и на какой срок.

Как рассчитать запас финансовой прочности

Для максимально информативного анализа рекомендуем производить расчет регулярно, раз в месяц, и следить за тем, чтобы коэффициент был в пределах нормы. Но оценивать показатель стоит также на более длительной дистанции, например, ежегодно или раз в полгода, так как нужно учитывать экономическую ситуацию на рынке и влияние сезонности. Такой анализ поможет узнать, что влияет на финансовую устойчивость фирмы и скорректировать стратегию.

Цифры для расчета можно найти в отчете ПиУ. В нем указывается выручка за месяц. Нужно помнить, что выручка — это не все средства, которые поступили на счет компании, а только оплата за уже реализованные товары и услуги. То есть если вам перевели аванс, но товар еще не был отгружен, то эти средства не пойдут в месячную прибыль.

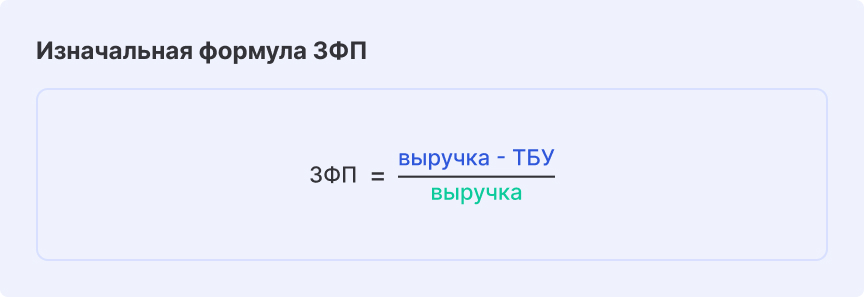

Если вы не ведете финансовый учет и у вас нет отчета ПиУ, то данные можно будет найти в бухгалтерской отчетности, значение выручки можно взять из строки 2400. Кроме выручки, пригодится и информация о расходах. Она понадобится, чтобы рассчитать маржинальность и точку безубыточности для формулы запаса финансовой прочности. Изначальная формула ЗФП выглядит так:

Под выручкой мы понимаем всю сумму, которую заработала компания за текущий месяц до вычета расходов.

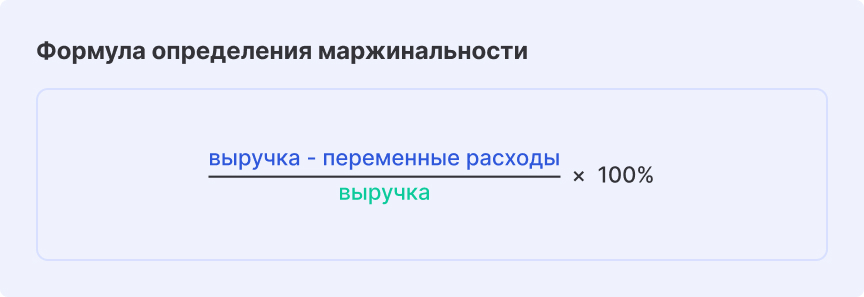

ТБУ — это точка безубыточности, или критическая выручка. Это такая сумма, которую должна получать организация, чтобы за вычетом расходов выходить в ноль. Для подсчета ТБУ потребуется рассчитать маржинальность производства, она показывает прибыльность работы.

Переменные расходы — это те затраты, которые могут меняться в зависимости от количества выпущенной продукции.

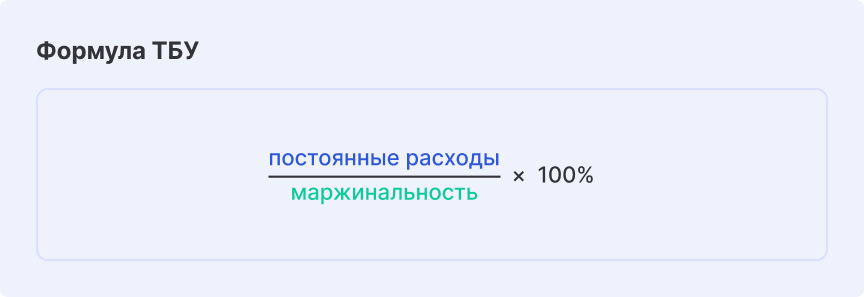

Когда мы знаем маржинальность, можем рассчитать точку безубыточности. Формула для ТБУ:

Постоянные расходы — это затраты предприятия, которые не зависят от количества произведенной продукции.

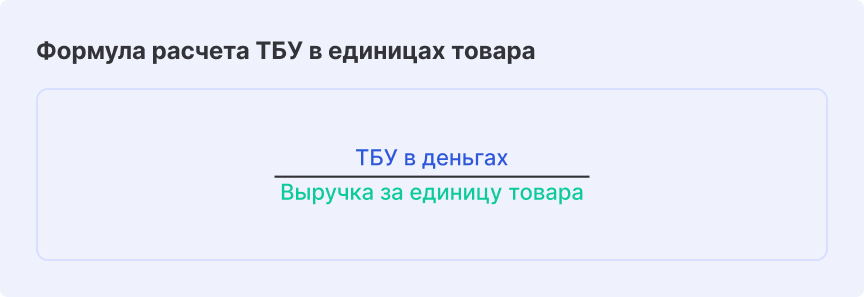

Из этих формул складывается запас финансовой прочности в денежном (стоимостном) выражении. Но ТБУ может быть рассчитана как в деньгах, так и в единицах товара. В таком случае точку безубыточности называют не критической выручкой, а критическим объемом реализации. Для расчета ТБУ в единицах товара используют такую формулу:

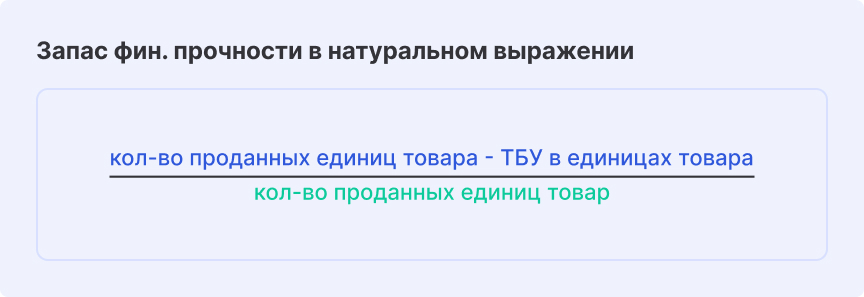

Получается показатель, который говорит, сколько единиц товара должно быть реализовано, чтобы компания вышла в 0. Если при расчете использовать ТБУ в единицах товара, то можно узнать запас финансовой прочности в натуральном выражении:

Пример расчета коэффициента запаса финансовой прочности по формуле

Для наглядности рассмотрим конкретный случай. Компания «Гамма» имеет месячную выручку в 200 000 ₽, она продала 20 столов по 10 000 ₽. Ее постоянные расходы составляют 30 000 ₽, а переменные за месяц — 50 000 ₽.

Подставляем данные в формулы расчета маржинального запаса прочности:

Маржинальность = (200 000 – 50 000) / 200 000 * 100% = 75%

ТБУ в деньгах = 30 000 / 75 * 100% = 40 000 ₽

ЗФП = (200 000 – 40 000) / 200 000 = 0,8

Подставим показатели в формулу запаса финансовой устойчивости в натуральном выражении:

Маржинальность = (200 000 – 50 000) / 200 000 * 100% = 75%

ТБУ в единицах товара = 40 000 / 10 000 = 4

Получается, что компания должна продавать не менее 4 столов по 10 000 ₽, чтобы выйти в точку безубыточности. А фирма продает 20. Отличный результат. Подставим показатель ТБУ в финальную формулу:

ЗПФ в объеме реализации = (20 – 4) / 20 = 0,8

Как мы видим, вне зависимости от того, по какому параметру ТБУ считать, в деньгах или единицах товара, коэффициент ЗФП у компании остается неизменным — 0,8.

Как оценить полученные результаты

После того как вы определили запас финансовой прочности по формуле, у вас получится коэффициент. В приведенном примере он равен 0,8, и это очень хороший результат. В среднем, оценивать показатель можно так:

-

коэффициент менее 0,2 говорит о близости к банкротству;

-

показатель от 0,2 до 0,5 показывает, что компания близка к кризису, но есть небольшая подушка безопасности;

-

ЗФП выше 0,5 — финансовое положение фирмы можно считать стабильным.

Чаще всего в работе используется именно коэффициент ЗФП. Но если нужна формула запаса финансовой прочности в процентах, можно просто умножить полученный показатель на 100%.

Для разных отраслей нормальный запас фин прочности может быть разным. Поэтому при оценке коэффициента следует смотреть на средний по рынку показатель, а также на отчеты по предыдущим месяцам. В идеальных условиях уровень запаса финансовой прочности предприятия должен расти.

Как увеличить ЗФП

Фактически запас финансовой прочности организации — это разность между реальным состоянием дел компании и ее точкой безубыточности. Показатель отражает финансовое состояние фирмы и требует внимательной оценки руководства. Когда коэффициент становится ниже 0,5, необходимо принять меры поддержки бизнеса. Пойти можно несколькими путями:

-

Сокращение издержек. Можно урезать непроизводственные расходы, найти других поставщиков с дешевыми материалами или отдать часть работы на аутсорс, сократить штат сотрудников. При увеличении постоянных расходов запас финансовой прочности уменьшается. Поэтому по возможности нужно снизить именно их.

-

Повышение доходов. Этого можно добиться увеличением продаж, расширением линейки товаров.

-

Рост общей маржинальности бизнеса за счет увеличения стоимости товаров, продвижения наиболее дорогих позиций.

В статье мы рассказали, как рассчитывается запас финансовой прочности и на что он влияет. Показатель необходимо регулярно контролировать, и удобнее всего это делать с помощью данных из отчета о прибылях и убытках, который можно сгенерировать с помощью сервиса для финансового и управленческого учета Аспро.Финансы.