Управленческий учет является основным инструментом эффективных руководителей и собственников в повседневном управлении компанией. Без него немыслимо управление в период кризисов и серьезных экономических изменений, он помогает принимать оперативные решения, основанные на фактических данных, а не интуиции.

Что такое управленческая отчетность и какую роль она играет в бизнесе?

Управленческий учет и отчетность — система подбора, регистрации, консолидации, анализа и предоставления данных, нужных для принятия управленческих решений. Пользователи управленческой отчетности 一 собственники и руководящий состав бизнеса. Ведение управленческой отчетности нужно для понимания, в каком состоянии находится компания и как максимально эффективно использовать ресурсы, чтобы обеспечить стабильное развитие.

В первую очередь, обязательность ведения управленческого учета остро осознают крупные холдинги, большие и средние компании. В их деятельности невозможно представить принятие управленческого решения без опоры на достоверные данные. А вот малые и микропредприятия не всегда его используют и чаще полагаются на свое «предпринимательское чутье». Некоторые не понимают разницы между управленческим и бухучетом, другие и вовсе считают управленческий учет ненужной нагрузкой. Однако опытные предприниматели знают: интуитивно управлять растущим бизнесом не получится, а управленческий учет реально поможет выстроить устойчивую систему для дальнейшего развития. С ним вы можете увеличить прибыльность бизнеса посредством минимизации расходов и выявления оптимальных направлений для роста. Без налаженного управленческого учета не получится выстроить эффективную систему управления и вырасти из малого в средний, а то и крупный бизнес.

Принципы управленческой отчетности

Если вы планируете внедрить и вести управленческий учет в вашей деятельности, важно придерживаться четырем принципам. Их соблюдение поможет более точно определить финансовое состояние компании и точнее делать выводы.

Оперативность

Чтобы принимать решения своевременно, важно, чтобы данные были актуальными. В пользу оперативности информация может быть неточной. Это одно из отличий между бухгалтерским и управленческим учетом. В бухучете все данные должны быть верными до копейки. В управленческом учете важнее отразить общую картину. При этом допустимы лишь небольшие погрешности.

Достоверность

Как уже было сказано, отчеты должны показывать реальное финансовое состояние деятельности бизнеса. Не допускается занижение или завышение показателей, а также скрытие операций.

Например, у вас нет первичных документов по оплате: контрагент не является юридическим лицом или самозанятым, не заключал договор и т. д. Даже такие операции важно учитывать в управленческой отчетности. Хотя в бухгалтерском это будет невозможно.

Понятность

Вся информация должна быть понятна всем пользователям управленческой отчетности. Для этого нужно заранее определить регламенты и методики заполнения отчетов. Что считается выручкой, к какой статье определить определенное поступление и т. д.

Особенно это важно для тех, кто анализирует управленческие отчеты и делает выводы. Лучше, если информация будет представлена в виде графиков или диаграмм, чтобы легче ее воспринимать.

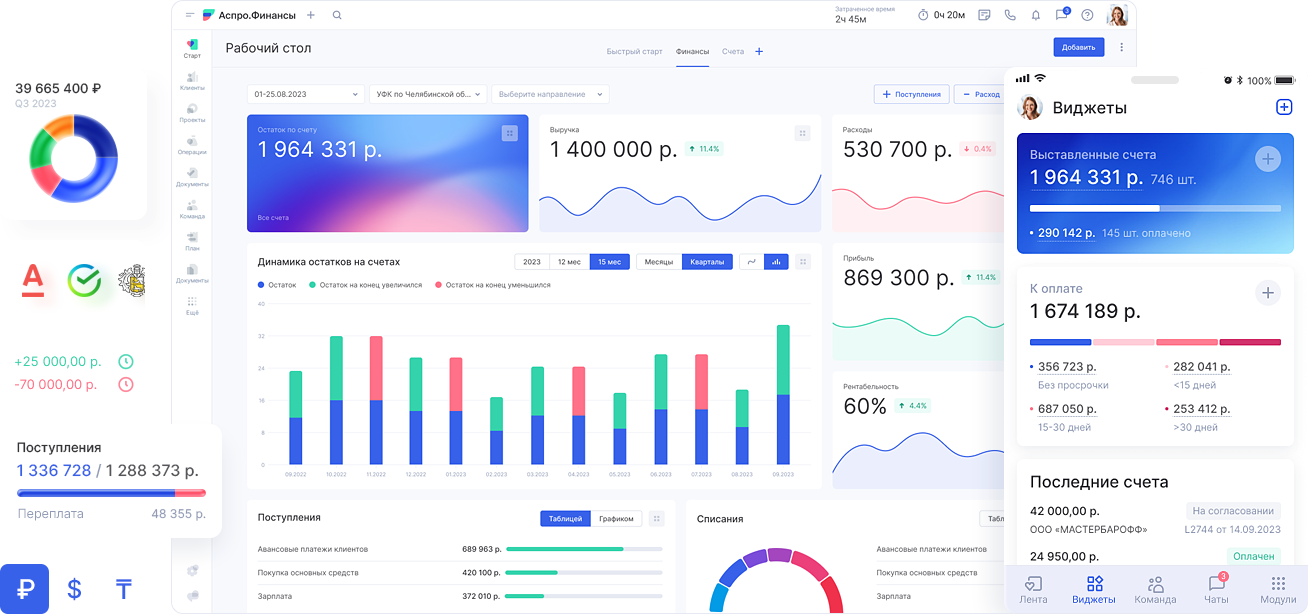

Виджеты отчетов в Аспро.Финансы

Регулярность

Помимо анализа результатов деятельности в настоящем управленческий учет ссылается на прошлое и будущее. Если не вести управленческий учет регулярно, то вы не сможете делать выводы. Вы увидите рентабельность 10%. Это хорошо или плохо? А выручка 1 000 000 ₽ это много? Ответить поможет лишь сравнение с прошлыми периодами. Анализируя в динамике вы сможете понять, что повлияло на рост или снижение, а также построить реальные планы.

Формы и виды управленческих отчетов

Как мы уже выяснили, управленческая отчетность 一 это система, которая помогает собственнику и руководителям принимать решения. Как и любая система она состоит из элементов. Инструменты управленческого учета 一 различные отчеты и другие объекты, которые отражают разные стороны бизнеса. Анализируя их в совокупности, вы получите полную и прозрачную картину финансового состояния компании

Разберем три вида управленческой отчетности для бизнеса: отчет о прибылях и убытках, отчет движения денежных средств и баланс. Расскажем, для чего нужен каждый.

Баланс

Этот управленческий отчет даст вам ответы на вопросы: сколько денег вложено в бизнес, откуда они взялись и на что были потрачены.

Структура баланса:

- Активы 一 использование капитала: оборудование, материалы и т. д.

- Пассивы 一 источники капитала: уставный капитал, заемные средства и т. д.

Обратите внимание, что пассивы всегда должны быть равны активам. Если это не так, стоит поискать ошибку в таблице.

Что покажет баланс

С помощью баланса собственник или финансовый директор компании могут узнать:

- Рентабельность капитала. Для этого нужно прибыль разделить на собственный капитал.

- Оборачиваемость запасов. Для расчета разделите выручку на среднегодовой остаток запасов. Чем больше коэффициент, тем выше рентабельность капитала.

- Каким имуществом владеет компания. При необходимости можно продать ненужное, а вырученные средства вложить в новый проект или погашение кредита.

- Платежеспособность компании.

- Сколько средств заморожено в дебиторской задолженности или на складах.

Движение денежных средств

Движение денежных средств (ДДС) покажет, откуда в бизнес пришли деньги и на что были потрачены.

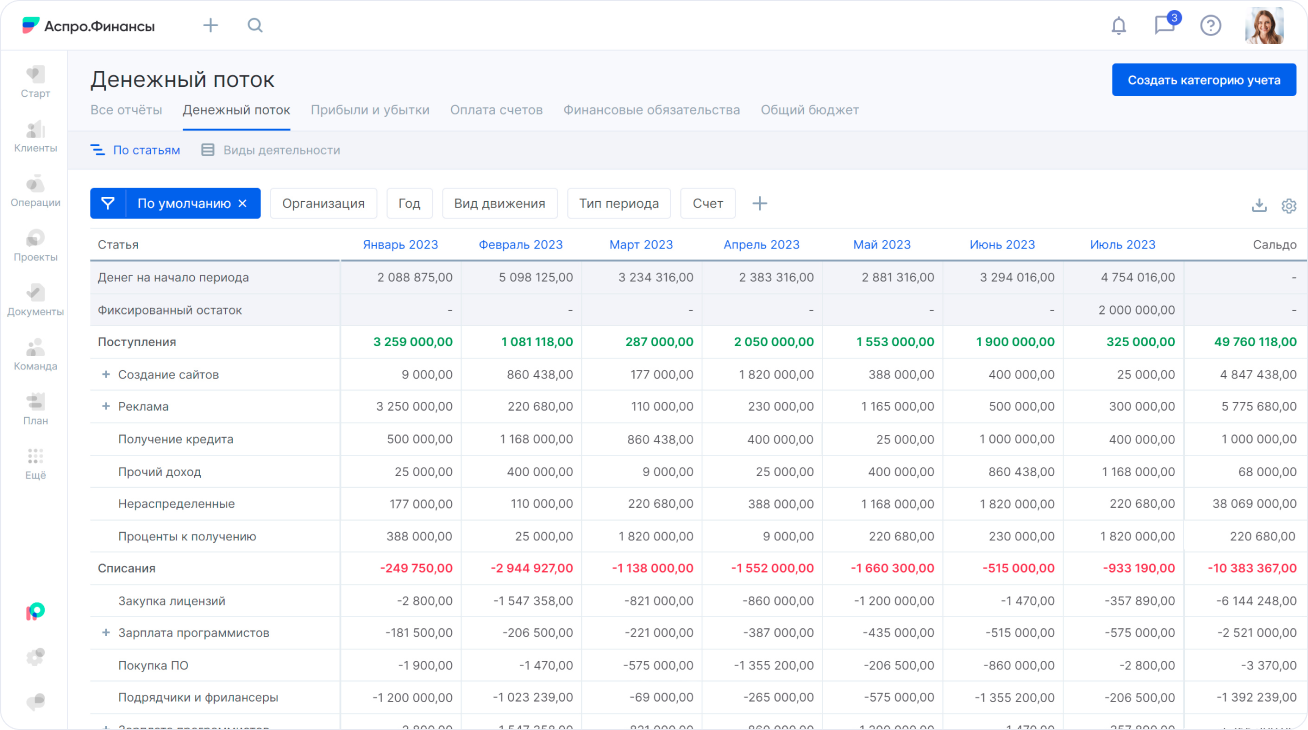

Отчет ДДС в Аспро.Финансы

Структура ОДДС:

- Сумма на начало периода.

- Поступления и затраты за выбранный период.

- Остаток средств в конце периода.

Поступления и расходы делятся по статьям учета. Руководство или финансовый директор определяют их самостоятельно. Также отчет ДДС ведут по трем видам деятельности: операционной, инвестиционной и финансовой. В каждой отдельно прописываются поступления и списания.

Операционная (текущая) деятельность 一 финансы, связанные с реализацией обычной деятельности компании. Например, поступления от покупателей за товары и услуги, аренда, платежи поставщикам, зарплата, налоги на прибыль.

Инвестиционные потоки связаны с созданием или выбытием внеоборотных активов. Например, покупка и продажа основных средств или нематериальных активов, вложения в капремонт, инвестирование в новые проекты.

Финансовые потоки 一 это платежи, приводящие к изменению величины структуры капитала и заемных средств. Например, вклады и депозиты, проценты по вкладам, выплата дивидендов.

Что покажет ОДДС

- Остатки на счетах. Так собственник сможет понять, сколько можно потратить денег, хватит ли сейчас средств на приобретение оборудования или найм новых сотрудников. Причем отчет отражает данные сразу по нескольким счетам, если они есть.

- Статьи расходов. Отчет движения денежных средств показывает по каким статьям расходов распределяются денежные средства. Так можно отследить динамику роста затрат и вовремя принять меры, пока эти статьи не стали слишком большими.

- Свободный денежный поток. Простыми словами, свободный денежный поток — деньги на счетах компании, которые остаются в ее распоряжении. Определение этого показателя помогает понять следующие моменты:

- может ли бизнес развиваться на свои средства, не прибегая к кредитам;

- нужны ли компании заемные средства и будет ли возможность их получить;

- насколько реально компания может выплачивать дивиденды.

Когда предприниматель знает все о деньгах и средствах, которые обращаются в его бизнесе, он контролирует ситуацию.

Прибыли и убытки

Отчет о прибылях и убытках (ПиУ) показывает, на сколько эффективно отработал бизнес за определенный период, какая выручка была получена, как распределились расходы и какая рентабельность.

Отчет ПиУ в Аспро.Финансы

Структура отчета:

- Выручка.

- Расходы.

- Операционная прибыль.

- Чистая прибыль.

- Рентабельность.

Отчет ведется методом начисления. Это когда деньги признаются не по факту начисления их на расчетный счет, а после отгрузки товара или оказания услуги. Так вы будете видеть не просто поступившие или потраченные деньги, а объективный результат работы бизнеса.

Что покажет отчет ПиУ

- Какое направление оказалось самым прибыльным. А какие наоборот убыточным. Ориентируйтесь на рентабельные направления и сокращайте неприбыльные.

- Сколько компания заработала. Или вообще ушла в убыток. Отчет покажет чистую прибыль, которую можно потратить на развитие бизнеса или дивиденды.

- Рентабельность бизнеса. Отслеживайте динамику и принимайте решения для увеличения рентабельности. Например, сократив расходы или увеличив цены на услуги.

Отчеты ДДС и ПиУ можно анализировать в комплексе, данные из них будут дополнять друг друга.

Три этих отчета 一 малая, но важная часть управленческого учета. Их можно вести в таблицах или сервисе финансового учета. Далее руководители самостоятельно определяют состав управленческой отчетности в зависимости от целей и задач. Это могут быть следующие отчеты:

- по продажам;

- дебиторской задолженности;

- кредиторской задолженности (кредиты и займы);

- и др.

Также управленческий учет включает в себя информацию не только за прошедший период, но и за будущие. Поэтому в нем присутствуют инструменты планирования: бюджетирование (БДР и БДДС) и платежный календарь. Они помогают сформировать финансовые цели бизнеса и избежать кассового разрыва.

Порядок внедрения управленческой отчетности

Мы разобрали для чего нужна управленческая отчетность, теперь расскажем, как ее внедрить в свою компанию.

1 шаг: анализ текущего состояния

Для начала нужно провести аудит финучета и определить, на каком он этапе и в каком виде. Найти узкие места.

Это подготовительный этап, в котором вы отвечаете на вопросы:

- Каких сведений не достает, чтобы построить прозрачную картину о деятельности компании.

- Какие особенности бизнеса и финансовых операций в нем. У вас проектная работа, по предоплате или постоплате.

- Как формируется стоимость продукции. Какие показатели учитываются, а какие нет.

- Источники доходов и расходов.

Ответы на эти вопросы помогут перейти к следующему шагу.

2 шаг: сбор информации и постановка целей

После аудита вы должны понять, какая информация вам необходима, а затем собрать ее воедино. Далее поставьте цель компании и определите задачи. Когда у вас будет ориентир, к чему двигаться, вы окончательно поймете, какие данные брать и как их потом анализировать. Чтобы общая цель была доступнее, разделите ее по подразделениям и периодам. Например, план продаж на квартал.

3 шаг: регламент и методология

Вы определили цели и поняли, какие отчеты вам необходимы. Теперь важно установить четкие регламенты, которым будут следовать все участники. Установите, какие будут стати учета, в какой срок должны быть составлены отчеты, откуда берется информация, а также определите ответственных. Не забывайте про принципы управленческого учета, о которых мы говорили ранее: оперативность, регулярность, достоверность и понятность.

4 шаг: начало работы

Только на 4 шаге мы приступаем к непосредственному внедрению управленческой отчетности. Это долгий и сложный процесс. В его ходе будут возникать проблемы и ошибки, которые нужно будет выявлять и устранять для дальнейшей оптимизации. Обратите внимание, что в ходе внедрения вы можете корректировать регламенты, ведь вы устанавливаете их самостоятельно. Лучше поправить недочеты, чем все время вести некорректно.

5 шаг: автоматизация

Вот уже процесс налажен, все отчеты сдаются вовремя и по определенному регламенту. Теперь пора выходить из операционки и внедрять автоматизацию. В управленческой отчетности важнее анализ, чем заполнение всех таблиц. Лучше потратить время на стратегию компании, оптимизацию издержек, чем на заполнение данных.

В идеальном мире этот этап должен идти параллельно с 4 шагом, чтобы потом не переносить все данные заново. Поэтому рекомендуем сразу вести управленческий учет в программе Аспро.Финансы. Подключите интеграцию с банками, настройте автодействия, а система сама сведет отчеты и создаст понятные графики.

Ошибки при внедрении управленческой отчетности

Вы прошли все этапы: определили цели, прописали регламенты и начали вести управленческий учет. Но даже после этого могут возникнуть проблемы и ошибки, которые будут мешать рационально оценивать ситуацию и принимать верные управленческие решения. Разберем, с какими ошибками управленческой отчетности можно столкнуться и как их предотвратить.

Учет не всех видов отчетности

Вы уже познакомились с видами отчетностей и знаете, что состав может быть разным в зависимости от целей и деятельности компании. Но минимальным набором будет отчеты о движении денежных средств и прибылях и убытках. Они связаны между собой и отражают финансовое состояние компании с разных сторон. Их комплексность позволяет составить более прозрачную финансовую картину.

Например, по ПиУ вы видите чистую прибыль и хотите вложить средства в новое оборудование. Но если обратиться к отчету движения денежных средств, он может показать отсутствие денег на счетах. Возможно, все средства заморожены в дебиторской задолженности.

Нет ответственного за управленческий учет

Выделите для этой задачи определенного человека. Помимо свободного времени у него должны быть компетенции и полномочия для этого занятия. Лучше, конечно, выделить отдельного специалиста, чтобы штатные сотрудники могли продолжать заниматься своими задачами, а руководитель 一 стратегией и развитием бизнеса.

Если вы не хотите нанимать специалиста в штат, обратитесь за помощью к финдиректору на аутсорсе. Он возьмет на себя все задачи по управленческому учету и будет предлагать пути оптимизации.

Ведение бухгалтерского и управленческого учета по одной методике

Бухгалтерский и управленческий учет 一 разные инструменты, которые решают разные задачи. Вести их по одной методике бессмысленно. В конечном итоге вы получите одну информацию, но потратите на нее в два раза больше времени.

Ведение управленческого учета в любом случае будет долгим и сложным процессом. Чтобы не грязнуть в этом самостоятельно, доверьтесь профессионалам. Например, закажите внедрение финучета у специалистов Аспро.Финансы.

Анализ управленческой отчетности

Вести управленческую отчетность просто «чтобы было» бессмысленно. Вся суть именно в аналитике и изучении этих отчетов для улучшения эффективности деятельности компании. Это основной этап всего внедрения.

Анализ следует проводить регулярно. Периодичность вы можете определить самостоятельно. Важно, чтобы вы могли вовремя реагировать. Если вы заметите положительную тенденцию, определите, что на это повлияло, и масштабируйте этот инструмент при возможности. Или наоборот, заметили негативную динамику. Тогда находим влияющий фактор и устраняем его. Желательно без ухудшения ситуации и негативных последствий :)

Рассмотрим несколько примеров, куда смотреть и какие выводы делать в отчетах.

Анализ движение денежных средств

Анализ движения денежных средств поможет оценить платежеспособность компании и определить узкие места в деятельности. Выделяют несколько видов оценки отчетности движения денежных средств:

- Горизонтальный. Им можно оценить объемы прироста или уменьшения потоков денежных средств за периоды. Метод можно применять как по отдельным видам деятельности, так и по конкретным операциям.

- Вертикальный. Вертикальный анализ отчета о движении денежных средств используется для сравнения разных потоков за одно время. Например, сравнивают суммы выручки с приходами от поставщиков. Таким способом можно сравнивать текущие, инвестиционные и финансовые потоки.

- Факторный. Факторный или коэффициентный анализ позволяет оценить влияние отдельных факторов на результат.

- Прямой. Этот метод направлен на оценку выручки от реализации товаров или услуг. В прямом методе анализируют сумму чистого денежного потока по операционной, инвестиционной и финансовой деятельности. А также сумму всех финансовых потоков.

Используя эти виды анализа можно понять, как увеличить прибыль, какие расходы можно сократить или какие поступления увеличить.

Анализ отчета о прибылях и убытках

Вы можете анализировать отчет горизонтально и вертикально, так же как и отчет о движении денежных средств. В горизонтальном подходе вы будете сравнивать периоды и отслеживать динамику показателей. А в вертикальном 一 отследить структуру расходов или доходов и оценить их долю.

Что и как анализируем

- Структуру расходов. Посмотрите, какая статья расходов самая большая и подумайте, как ее сократить. Также сравните данные с прошлыми периодами. Возможно, вы найдете лишние затраты, которые не приносят результатов и откажетесь от них.

- Структуру доходов. Определите, какое направление деятельности более эффективно в вашей деятельности. Принимайте решение, какое направление развивать, а от которого стоит отказаться.

- Рентабельность компании. Оцените рентабельность в горизонтальном анализе и определите, за счет чего происходят изменения. Принимайте меры, которые помогут увеличить рентабельность и прибыльность бизнеса.

Все данные стоит рассматривать в совокупности. Ведь расходы могут вырасти, но это не обязательно негативная тенденция. Возможно, вы наращивали объемы производства и увеличение затрат повлекло за собой и увеличение прибыли. Поэтому углубляйтесь в полученную информацию и уже после принимайте дальнейшие меры по развитию компании.

Анализ управленческого баланса

Если вы проверили и убедились, что в вашем балансе пассивы равны активам, то можете приступать к анализу этого инструмента.

Сам баланс уже может предоставить полезную информацию. Особенно в динамике. Например, вы заметили рост дебиторской задолженности. Стоит принять меры по ее снижению, ведь нехватка средств на счетах может сильно затормозить развитие бизнеса. Также данные баланса можно использовать для расчета других показателей. Разберем подробнее.

Коэффициент ликвидности

Ликвидность показывает, как быстро бизнес может реализовать свои активы и продать их, привести в денежное значение. Чем быстрее это можно сделать, тем ликвиднее актив и компания. То есть, коэффициент показывает, сможет ли бизнес расплатиться с долгами за счет продажи своих активов.

Коэффициента ликвидности рассчитывается по формуле:

Коэффициент должен быть больше 1. Тогда бизнес можно считать ликвидным. При низком коэффициенте компании могут отказать в кредите, ведь это рискованно, вдруг нечем будет платить. Но слишком высокий процент ликвидности также свидетельствует о нерациональном распределении активов. Возможно, у вас много запасов, которые простаивают без реализации.

Чтобы увеличить коэффициент ликвидности можно сделать следующее:

- Увеличить прибыль.

- Снизить ваши обязательства. То есть 一 кредиторскую задолженность.

- Увеличить объем ОС.

- Контролировать дебиторку.

Рентабельность собственного капитала

Этот показатель отражает, сколько денег приносит каждый вложенный рубль в ваш капитал. Это один из ключевых показателей, который можно рассчитать с помощью управленческого баланса.

Формула расчета рентабельности собственного капитала (ROE):

Лучше следить за этим показателем в динамике. Рост 一 положительная тенденция и говорит о том, что компания развивается. Также можно сравнивать ROE с другими компаниями. Это больше для инвесторов, чем для внутреннего использования.

Коэффициент финансовой независимости

Этот показатель отражает устойчивость компании, на сколько она зависит от поставщиков и кредиторов, а какую часть баланса занимает собственный капитал.

Формула расчета коэффициента финансовой независимости:

Чем выше этот показатель, тем устойчивее считается бизнес.

Где вести управленческую отчетность

Есть несколько вариантов, где предприниматель или финансовый директор может вести управленческую отчетность:

- Excel-таблицы;

- Google-sheets;

- сервисы финучета.

Любые таблицы, Excel или Google, можно использовать для управленческой отчетности. Это привычные и бесплатные инструменты, обычно предприниматели начинают именно с них. Но подходят они именно для начала ведения управленческой отчетности. Потому что после таблицы разрастаются и управление ими затрудняется. К тому же есть несколько минусов, которые возникают даже в начале:

- Ручное внесение всех данных. Чтобы таблицы показали результат, вам сначала нужно внести всю информацию в них. Если обороты компании небольшие, это будет отнимать не много времени. Но никто не отменял человеческий фактор 一 пропуск одного нуля, и данные уже не верны.

- Самостоятельная настройка. Придется постараться, чтобы внести все формулы, заполнить столбцы и строки. А если таблиц становится много, то нужно сопоставить их между собой. Настраивать долго, а сломать можно в один клик.

- Безопасность и доступ. Не у всех сотрудников есть доступ к финансам компании. Кому-то может потребоваться информация, которая находится в вашей таблице. Но доступ ко всей предоставить не нужно. Тогда придется создавать новую таблицу, чтобы отправить ее сотруднику. И вот вы получаете множество таблиц, в которых можно запутаться.

В сервисах финансового учета, таких как Аспро.Финансы, вышеперечисленные проблемы ликвидируются. Сервисы подойдут как на начальном этапе внедрения управленческой отчетности, так и уже крупному бизнесу. Функционал намного шире, чем у таблиц, и вам не придется тратить много времени, чтобы настроить его. К тому же появляется автоматизация, которая также сэкономит время на построение отчетов. Например, программа Аспро.Финансы содержит следующие инструменты:

- Бюджетирование;

- Платежный календарь;

- Отчет движения денежных средств;

- Отчет о прибылях и убытках;

- Анализ дебиторской и кредиторской задолженностей;

- Подотчетные средства;

- Счета и акты;

- Виджеты 一 наглядное представление отчетов и показателей;

- Интеграция с банками;

- Автораспределение платежей;

- Мультивалютность;

- Мобильное приложение;

- Автодействия.

С их помощью вы сможете автоматизировать финансовый учет и выйти из операционки. Учет в сервисах более гибкий и позволяет сконцентрироваться не на заполнении таблиц информацией, а на развитии компанией.