Без формирования финансовых целей и планов руководитель не видит общую картину бизнеса и не может принять верное управленческое решение. Из-за этого он может допустить значительные ошибки: упустить возможности увеличения прибыли или уменьшения расходов, неправильно расставить приоритеты работы. Поэтому в крупных компаниях обязательно должен быть штатный финансист или финдиректор, чтобы анализировать финансовое состояние бизнеса и составлять финплан. А руководителям малых и средних предприятий важно самостоятельно изучить основы финансового планирования.

Финансовый план – что это за инструмент

Финансовое планирование — распределение денег компании, учет всех расходов и доходов, анализ рисков и возможностей. Фин план — это документ, в котором отображены основные бизнес-процессы и их результаты. Благодаря ему можно установить баланс между планируемыми и фактическими показателями компании.

Финансовый план — это, кратко объясняя, документ, в котором расписаны цели и стратегия предприятия на определенный период. Чаще всего на год.

Как и любой план, он опирается на показатели предыдущих периодов и на возможности, которых можно достичь. Финплан одновременно должен быть амбициозным, но при этом достижимым. То есть он должен ставить перед компанией цели, которые выходят за рамки привычной деятельности, но при этом их можно выполнить. Например, увеличить продажи в месяц на 5-10%.

Чтобы создать план, важно иметь общее представление о стратегии развития компании. Как правило, это увеличение прибыли, рост доли рынка или выход на зарубежный рынок. Реже — забота о благосостоянии сотрудников, благотворительность или снижение экологического вреда от предприятия. Но одно остается неизменным: финансовый план компании всегда непосредственно связан с деньгами: выручкой и расходами.

Одновременно в одной компании может быть несколько финансовых планов, которые будут различаться по периоду планирования.

Классификация финансовых планов на предприятии

Финпланы классифицируют по периоду планирования. Различают:

- Краткосрочный финансовый план — это планирование сроком до 12 месяцев. Задачи на месяц, квартал, полугодие или год легче контролировать. Несложно оценивать результаты и сравнивать показатели за небольшой промежуток времени. Чем меньше период планирования, тем ниже вероятность возникновения форс-мажоров, кризисов. Как правило, краткосрочные планы имеют высокую степень детализации. Они подходят для операционной деятельности компании. Если план затрагивает всего несколько недель или месяц, то это просто финансовый календарь, который учитывает все ожидаемые поступления и расходы. Он показывает, хватит ли компании средств на текущую деятельность и выполнение обязательств. Реже производят более подробную разбивку. Краткосрочное планирование можно поделить на оперативное — на неделю или месяц, и текущее — на полгода или год.

- Среднесрочный финансовый план доходов и расходов — это документ с горизонтом планирования от 1 года до 5 лет. Чаще всего используют промежуток времени в 1-2 года. За это время можно открыть новый филиал или расширить ассортимент. Среднесрочный план включает не только текущие доходы и расходы, но и инвестиции. В такой финплан можно добавить закупку оборудования и расширение штата сотрудников. То есть бизнес-процессы, которые способствуют росту компании. Учитываются также все расходы, которые производятся раз в год, например, налоги на имущество, годовые премии, сезонные затраты. При этом важно принимать во внимание риски: возможные изменения в законах, например, которые влияют на налогообложение; банкротство контрагентов и проч.

- Долгосрочный финансовый план — это результат стратегического планирования. Период — от 5 лет. Он строится не на информации о доходах и расходах, а на показателях: рентабельность, оборачиваемость, маржинальность, чистая прибыль. Долгосрочные цели не предполагают детальную проработку, они показывают общее направление движения компании.

Приведем пример: компания «Эпсилон» занимается оптовой скупкой, ремонтом и продажей подержанной техники. Краткосрочный план на 6 месяцев — обеспечить всех сотрудников зарплатой, оплатить все счета от поставщиков, закупить расходные материалы. Среднесрочный план на 1 год — арендовать новое помещение под склад, расширить ассортимент на 2 единицы новой техники и, соответственно, нанять сотрудников, которые специализируются на ремонте этих аппаратов. Долгосрочный план на 5 лет — купить собственное помещение под ремонтный цех и найти новый рынок сбыта, чтобы увеличить продажи техники на 20%.

Также при составлении финплана отличается степень детализации всех статей. Детализация часто связана с периодом планирования.

Например, есть статья расходов «коммунальные платежи». Можно просто отвести на эту статью 15 000 ₽ в месяц. А можно разделить ее на подпункты: 8 000 ₽ на электроэнергию, 5 000 ₽ на отопление, 1 500 ₽ на водоснабжение и водоотведение, 500 ₽ на прочие коммунальные платежи.

От степени детализации будет зависеть и подход к анализу статей расходов. Так, при разделении коммунальных платежей на подпункты можно сравнить, сколько уходило на электроэнергию в предыдущие месяцы, а сколько — в текущем. А на основе этих данных узнать, почему сумма увеличилась, и постараться уменьшить расходы. При сохранении единой статьи «коммунальные платежи» анализ сводился бы к нормативному методу — если общий платеж не выходит за норму, то расходы не требуют сокращения.

Есть и другие критерии, по которым различают финансовые планы. Например, классификация по назначению. Существует инвестиционный финплан — это цели и задачи, которые связаны с инвестированием. Также можно провести планирование по привлечению сторонних капиталов, по выпуску облигаций. То есть финплан может иметь конкретное назначение. Такое планирование называют программным. Оно может занимать произвольный промежуток времени — сколько потребуется для достижения цели.

Кроме того, финансовые планы можно различать по стадиям развития предприятия. Самые распространенные финпланы — операционные. Они показывают текущее состояние дел компании и отображают будущее предприятия. Но если предприниматель только запускает бизнес, он составляет организационный финансовый план. В нем прописывают планируемые показатели, расходы на открытие. Напротив, если бизнес близок к разорению, то нужно создать ликвидационный финплан. С его помощью собственник компании стремится распределить расходы на банкротство, выполнить все обязательства при закрытии предприятия.

Для чего нужен финансовый план

Финансовое планирование необходимо любой, даже самой небольшой компании, а также индивидуальным предпринимателям. Оно помогает принимать верные управленческие решения, избегать ошибок и упущенных возможностей. Рассмотрим, какие цели преследует руководитель, который составляет финплан.

Снизить риск появления кассового разрыва

Краткосрочное планирование помогает учесть все расходы и поступления на счет. С помощью него можно ясно увидеть картину движения денежных средств предприятия и своевременно предотвратить кассовые разрывы. Для этого стоит не только составлять оперативный финплан, но и вести платежный календарь. В нем также отображаются все денежные операции за текущий период. Платежный календарь — эффективный инструмент для краткосрочного планирования, так как в него вносятся все предстоящие расходы и планируемые пополнения счета. Собственник компании видит перед собой готовый текущий финплан в формате календаря.

Пример: компания получает средства от 3 оптовых покупателей: 15, 20 и 25 числа каждого месяца. А платить за сырье нужно 10 числа. Если в нужный момент денег на счетах не будет, фирма не сможет купить материалы и приступить к новым заказам. Это и будет кассовый разрыв. При краткосрочном планировании собственник бизнеса может заранее предусмотреть эту ситуацию и сдвинуть даты платежей от оптовых покупателей, например, на 1, 5 и 10 число. Так, у компании будет достаточно средств для погашения собственных обязательств.

Запустить новый проект

Новый проект, филиал, запуск продукции — все это требует тщательного финансового планирования перед началом работы. Иначе средств может не хватить. И тогда все затраты и силы на проект будут потрачены впустую.

Пример: молочный завод планирует запуск новой линии товаров. Без финплана компания может начать строить цех и закупать оборудование. Но деньги на запуск могут внезапно закончиться. В результате линия простаивает, работы на ней не завершены, а нанятых сотрудников приходится увольнять.

Контролировать работу сотрудников

Если нет финансового плана, становится непонятно, по каким критериям оценивать деятельность подчиненных. Финплан дает стандарты, которых требуется достигать. По ним можно премировать сотрудников, которые выполнили план, а также находить проблемы, почему цели не были достигнуты.

Пример: отдел продаж. Один менеджер всегда выполняет план продаж, а второй постоянно не дотягивает. После оценки показателей руководитель отдела меняет систему мотивации, а также проводит дополнительные тренинги и обучение. Через месяц обнаруживает, что оба менеджера сравнялись и выполняют план продаж.

Найти эффективный способ достижения целей

Руководители бизнеса регулярно принимают управленческие решения, которые должны приблизить компанию к поставленным целям. Такой задачей может стать сокращение издержек, увеличение продаж, расширение бизнеса и так далее. Финплан помогает выбрать самый эффективный способ достижения этих целей.

Пример: руководитель поставил цель для бизнеса — снизить сроки доставки заказов. Для этого можно пойти несколькими путями:

- организовать собственный транспортный отдел, купить или взять в лизинг автомобили;

- заключить договор с транспортной компанией;

- увеличить запас товаров на складе, чтобы производить отгрузку сразу после заказа;

- продавать товары на маркетплейсах и пользоваться их складами и системой доставки.

Если выбрать одно из решений без предварительного составления финплана, можно пойти не самым выгодным путем. Самое лучшее решение — построить несколько финансовых моделей, то есть создать 4 плана для каждого из вариантов. Руководитель или финансист оценивает, какие затраты необходимо совершить и к какому результату они приведут. На основе этих моделей собственник принимает решение и ведет дальнейшую деятельность по выбранному плану.

Оценить эффективность использования пассивов и активов

Подробный финплан показывает, какие активы и пассивы компания использует эффективно, а какие — нет. Если проанализировать все источники финансирования бизнеса, можно решить, как их лучше всего применять.

Так, в пассивы входят собственные средства предприятия и внешние поступления — кредиты, авансы за товары и услуги. А в активы входит дебиторская задолженность, свободные деньги на счетах, имущество, которое участвует в создании дохода, например, оборудование и недвижимость.

Пример: у компании есть большая дебиторская задолженность. Из-за этого деньги компании не находятся в обороте, а долгое время лежат на руках у контрагентов. Финплан может учесть дебиторку. Тогда руководитель поставит цель: сократить период оборачиваемости дебиторской задолженности. В результате активы будут приносить более высокий доход.

Расставить приоритетные цели

Расстановка приоритетов — результат долгосрочного финансового планирования. Если у компании есть несколько крупных целей, то финплан поможет определить, в каком порядке их выполнять и какое количество средств закладывать. А также узнать, каков период окупаемости у каждого из этих проектов.

Пример: в течение следующих 5 лет руководитель компании хочет купить собственное помещение для цеха, расширить линейку производства и выйти на зарубежный рынок. При составлении финплана он понимает, что все три цели требуют больших финансовых вложений. Он рассчитывает, какая из задач даст лучший долгосрочный результат, и решает сначала расширять ассортимент.

Выстроить систему мотивации

Без четкого финансового планирования сотрудники компании не понимают, каких целей нужно достигать. А с фиксированным планом продаж или производства, подчиненные и руководители отделов знают, к чему стремиться. На финплан может опираться система мотивации сотрудников.

Пример: в финплане завода прописано минимальное количество производства единиц товара в месяц. Руководитель отдела распределяет это количество на всех сотрудников, занятых на производстве. Подчиненные знают, что за перевыполнение месячного плана им положена премия, поэтому стремятся к хорошим показателям.

Убедить инвесторов в выгоде финансовых вложений

Инвесторы всегда оценивают финансовые планы компании перед тем, как принять решение о денежных вложениях. Они оценивают, как будут использованы инвестиции, достаточно ли эффективно, на что они пойдут и какую прибыль принесут. То же самое касается банков и кредитных средств. Чтобы банк выдал целевой кредит, необходимо убедить его, что заем принесет прибыль и быстро окупится. Без достаточно подробного финплана ни один инвестор или банк не даст средства.

Пример: индивидуальный предприниматель открывает магазин. Ему нужен кредит на открытие. Для этого он создает организационный финансовый план, в котором учитывает, как быстро кредитные деньги окупятся и за какой срок он сможет выплатить заем.

Что включает в себя финансовый план

Для государственных предприятий есть утвержденный перечень документов и разделов, который входит в финансовый план. А вот коммерческие организации и индивидуальные предприниматели сами решают, что включает финансовый план, а также самостоятельно выбирают степень его детализации.

Некоторые компании используют ограниченное количество инструментов, тогда финансовый план получается недостаточно информативным. Например, можно использовать только план о движении денежных средств и контролировать его отчетами ДДС. В него входят данные о поступлениях и списаниях со счетов. Почему нельзя опираться только на него? Потому что бизнес может развиваться нестабильно.

Представим сезонный бизнес, например, в сфере сельского хозяйства. Всю весну идут посевы, затем покосы, которые сопровождаются ремонтом техники и закупкой семян. Значит, несколько месяцев у организации в плане ДДС будут практически одни расходы. После сбора урожая будет несколько месяцев сплошных доходов и продаж. Если смотреть только на ДДС, компания будет то убыточна, то сверхприбыльна.

А можно к плану ДДС добавить еще план прибылей и убытков. Это будет уже более информативно, потому что все ожидаемые расходы и доходы будут разбиты по периодам. Если взять в пример сельскохозяйственную компанию, то весенние и летние расходы будут разделены на все 12 месяцев, как и осенне-зимняя прибыль.

В результате получается два отдельных документа с разными цифрами. Чтобы их свести, при финансовом планировании необходимо составить баланс доходов и расходов. Сверка баланса на будущий период учитывает оба плана: ДДС и ПиУ. Если баланс сходится, то планы выстроены верно.

БДР, как называется план доходов и расходов — это самый простой в составлении, но при этом информативный финплан. Он хорошо подходит, чтобы увидеть окупаемость бизнеса и его прибыльность. По нему можно прогнозировать среднюю чистую прибыль и на основе этих данных строить планы по развитию.

Но этим не ограничиваются возможности финансового планирования. В зависимости от ситуации можно дополнительно вести:

- инвестиционный план для работы с инвестициями;

- кредитный план для контроля за заемами;

- валютный план — актуален при взаиморасчетах в нескольких валютах;

- платежный календарь — составляется для предотвращения кассового разрыва;

- план распределения прибыли, в том числе валовой, чистой;

- налоговый план показывает отношения с государственными фондами;

- план амортизационных отчислений.

Таким образом, финансовое планирование можно вести с разным количеством документов и разделов, более и менее детализировано.

Как правильно составить финансовый план

Вне зависимости от того, насколько подробный и длительный будет ваш финансовый план, составлять его нужно в несколько этапов. Рассмотрим инструкцию, как делать финансовый план.

Шаг №1. Руководитель определяет основную финансовую цель

Обычно собственник компании руководствуется стратегией развития, внешними и внутренними ограничениями, а также показателями конкурентов. Затем он передает пробную финансовую цель вниз, руководителям отдела. Например, руководитель может поставить цель — увеличение доли рынка на 15% за год.

Шаг №2. Руководители отделов составляют планы по достижению цели

Каждый отдел обдумывает, как он может реализовать общую цель. Затем руководитель решает, какие средства ему понадобятся для выполнения плана, подготавливает смету расходов, которая потом пойдет руководителю или финансисту и будет включена в общий финплан.

Например, чтобы увеличить долю рынка, маркетологи расширяют рекламную кампанию, отдел продаж увеличивает штат, а производственный цех создает план по закупке нового оборудования для наращивания мощностей. Логистический отдел хочет включить в план покупку новых единиц техники и средства на обслуживание машин. Так, до руководителя дойдут планы всех отделов и сметы расходов.

Шаг №3. Согласование бюджета

Руководство компании оценивает запросы отделов и ресурсы предприятия. Собственник компании передает правки по сметам, распределяет бюджет по отделам. Линейные руководители заново производят планирование с учетом правок.

В нашем примере отдел логистики снижает число новой техники, а маркетологи уменьшают бюджет на продвижение сайта в интернете.

Шаг №4. Промежуточные итерации финансового плана

После разработки новых планов с учетом выделенного бюджета руководители отделов снова подают сметы руководству компании. Таких согласований может быть несколько, пока интересы отделов полностью не совпадут с возможностями и целями организации.

Шаг №5. Утверждение общего финплана

Когда вопрос с распределением средств решен, можно составлять и утверждать общий финансовый план. Его доводят до руководителей отделов, а те — до подчиненных. Компания начинает работать по общей выработанной стратегии. В общем плане руководитель уже указывает сроки исполнения конкретных задач и расставляет приоритеты.

Например, закупка производственного оборудования будет производиться в январе, а закупка автомобилей — в марте. А расходы на рекламу и найм новых менеджеров по продажам равномерно распределятся по всем месяцам.

Когда и кто должен проводить фин планирование

Ответственным за среднесрочный финплан компании может быть собственник организации, генеральный или финансовый директор. Если в штате нет сотрудника, который отвечает за финансы, руководитель может нанять финдира на аутсорсе, чтобы он построил финансовый план компании.

Обычно финплан составляет человек, ответственный за финансовый учет компании. Он знает правила финансового планирования, разбирается во всех показателях и имеет на руках отчетность за предыдущие периоды. Он может привлекать к процессу руководителей отделов. Однако согласовывать и утверждать итоговый финплан будет руководитель компании.

Как часто нужно проводить финансовое планирование? Этот процесс цикличный и состоит из разработки, утверждения плана и контроля за результатами. Поэтому работа с финпланом никогда не заканчивается. К тому моменту, как завершился один период, уже идет работа над следующим планом. И регулярность планирования будет зависеть от временного промежутка, на который составляется финплан.

Наиболее популярным является параллельное составление нескольких планов:

- краткосрочного, например, ежемесячно;

- среднесрочного — ежегодно;

- долгосрочного — раз в 3-5 лет.

Чем более долгосрочный план, тем чаще можно его корректировать, вносить дополнительные цели или менять финальные показатели.

Как правильно вести финансовый план: методы планирования

Существует несколько методов финансового планирования:

- Расчетно-аналитический. Оцениваются показатели за предыдущий период и их динамика. На их основе прогнозируется дальнейшее изменение показателей.

- Нормативный. Используются отраслевые, региональные и внутриорганизационные нормы, к ним стремится компания.

- Балансовый. Метод строится на сверке баланса расходов и поступлений. То есть в плане достигается равенство между этими двумя показателями на начало и конец периода.

- Факторный. Учитывает планируемый объем прибыли. Он строится на ретроспективных показателях и уровне инфляции.

- Сетевой. При составлении плана используется сетевой график с разбивкой на периоды и отдельные операции, их взаимосвязи.

- Экономико-математическое моделирование. Способ точно показывает взаимосвязь финансов и факторов, которые влияют на их рост.

На практике финансовое прогнозирование может включать в себя несколько методов.

Пример финансового плана

Покажем, как составить плановый баланс доходов и расходов на год, на примере парикмахерской. План расходов пример:

- аренда помещения и коммунальные платежи за 12 месяцев — 240 000 ₽;

- заработная плата сотрудников и отчисления в фонды — 730 000 ₽;

- закупка расходных материалов и оборудования — 310 000 ₽;

- управленческие расходы — 200 000 ₽;

- прочие расходы – 20 000 ₽.

Общие расходы за год: 1 500 000 ₽.

План доходов:

- доход от оказания парикмахерских услуг — 1 650 000 ₽;

- доход от сопутствующей деятельности (продажа средств по уходу за волосами) — 400 000 ₽.

Общие доходы за год: 2 050 000 ₽.

По этим показателям может быть рассчитана чистая прибыль с учетом налоговой ставки, а также рентабельность парикмахерской. Прибыль до налогообложения = 550 000 ₽. После вычета налога и выплаты кредита чистая прибыль равна 350 000 ₽ в год.Пример финансового плана на 3 года может включать такие же расходы и доходы, но учтенные не за каждый месяц, а за кварталы. В результате также будут производиться расчеты. В данном случае с парикмахерской в течение 3 лет возможно снижение расходов на проценты по займу, если кредит будет полностью выплачен, а также расширение, например, наем еще одного сотрудника.

В этом примере финансовый план на 10 лет может включать такие цели, как покупка собственного помещения, открытие второго салона. При стабильном росте прибыли это достижимый результат.

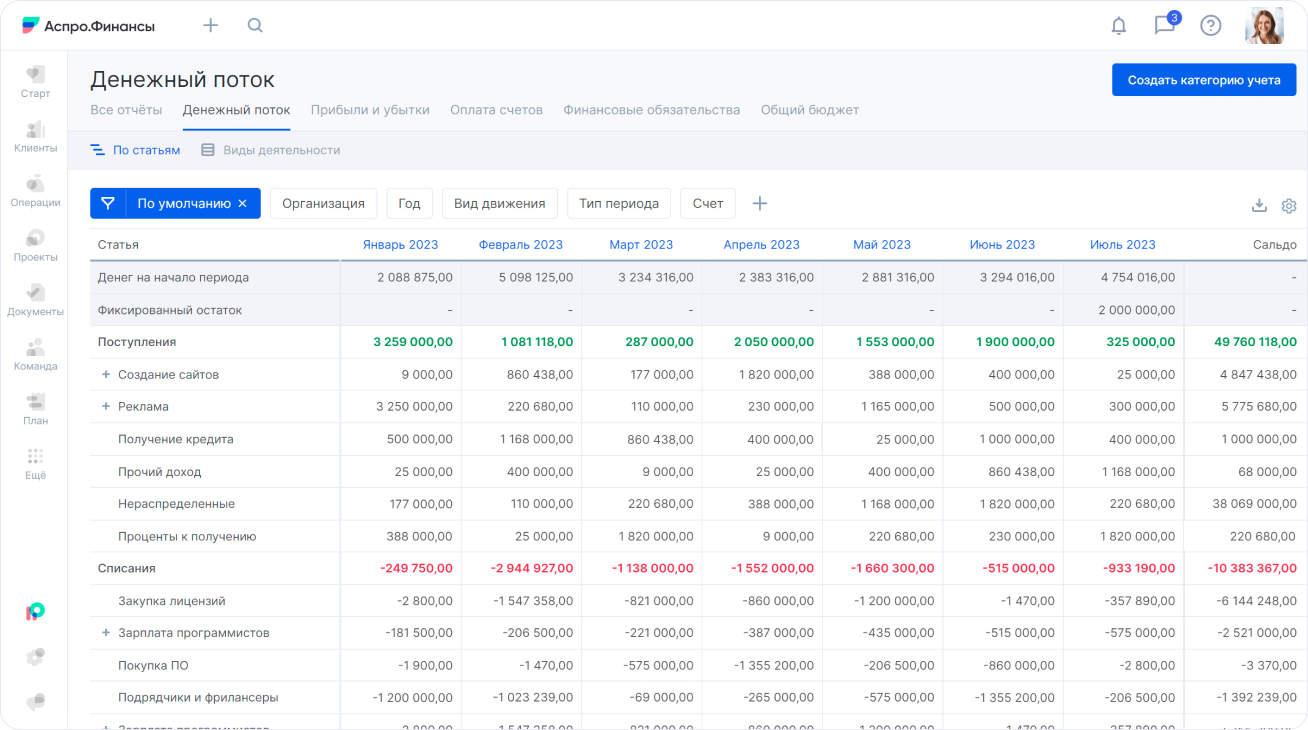

Для составления БДР и БДДС отлично подходит сервис Аспро.Финансы. Большинство финансовых значений автоматически подгружаются в графы, чтобы можно было распределить бюджет на следующий год. Финансовый план образец:

Корректно составленный финансовый план — залог успешной операционной деятельности, а также способ управления перспективами компании.