Зачем и как вести фин учет в бизнесе? А нужно ли это вообще? В статье рассказываем, почему бухгалтерия — это еще не финансовый учет, и как компания может оценить материальное состояние с помощью отчетов ПиУ, ДДС и баланса.

бесплатно 14 дней

Финансовый учет: что это и зачем он нужен?

Финансовый учет — это контроль активов компании. Он показывает чистую прибыль компании, помогает снизить издержки и увеличить доходы. Финучет помогает понять, какое направление работы прибыльное, а какое — убыточное. Пора ли уже выводить дивиденды, или собственнику стоит экономить.

Если предприниматель не анализирует расходы и доходы, он просто не знает текущую финансовую ситуацию бизнеса. Можно спросить, зачем тогда бухучет? Тоже цифры, прибыль и убытки. Но бухгалтерская отчетность составляется за предыдущий период. А принимать решения нужно уже сейчас.

Обязательно ли вести финучет? По закону — нет. Но он может помочь руководителю:

-

Находить слабые места бизнеса. Если постоянно следить за финансовыми показателями, можно вовремя увидеть проблему. Почему резко упали продажи интернет-магазина? Разбираемся. Оказывается, что на сайте ошибка, у пользователей самостоятельно очищается корзина. Благодаря оперативному отклику руководителя получилось устранить проблему в течение двух дней, а бизнес не понес больших убытков.

-

Принимать решения. Выпуск какой продукции расширить — у которой больше продаж или которая имеет большую наценку? Хочется ответить: нужно увеличить производство более популярной продукции. А если посмотреть в отчетах, оказывается, что второй товар приносит больше прибыли из-за высокой рентабельности. И спрос на него есть, можно расширить рынок. И затраты на расширение производства ниже. Так финансовый учет помогает принимать управленческие решения на любом уровне.

-

Прогнозировать финансовые результаты. Через сколько времени у бизнеса появится достаточно свободных средств для открытия нового цеха? Смотрим график прироста продаж, планируем открытие на декабрь. Когда знаешь дату, можно заранее выбрать помещение для аренды и начать искать сотрудников для производственной линии.

-

Привлекать инвесторов. Никто не хочет вкладываться в компанию с непонятным финансовым состоянием. Финучет дает возможность показать инвесторам реальное состояние дел: откуда идет прибыль, как она увеличится с инвестициями и какую выгоду получит кредитор. Информировать потенциальных инвесторов и кредиторов помогают МСФО — международные стандарты финансовой отчетности.

-

Предотвращать кассовые разрывы. Наблюдение за движением денежных средств в компании помогает понять, хватит ли в кассе денег на оплату процентов по займу, зарплату или партию сырья. Большая выручка бизнеса не гарантирует, что не появится кассовый разрыв. На бумаге прибыль есть, а по факту основная ее часть — дебиторка, которую оплатят через месяц.

Три основных инструмента финучета

Как вести финансовый учет в бизнесе и использовать минимальное количество отчетов? Сконцентрируйтесь на трех главных документах, которые отражают текущее состояние бизнеса:

Отчет о прибылях и убытках (ОПиУ). Документ показывает, сколько денег получила компания, а сколько отдала. В нем указаны источники поступлений и графы расходов. Отчетный период может быть любой, но часто он соответствует производственному циклу или календарному кварталу, полугодию, году. Отчет показывает операционную выручку и прибыль, прямые и косвенные расходы, общую рентабельность. Это помогает понять, насколько компания эффективно работает.

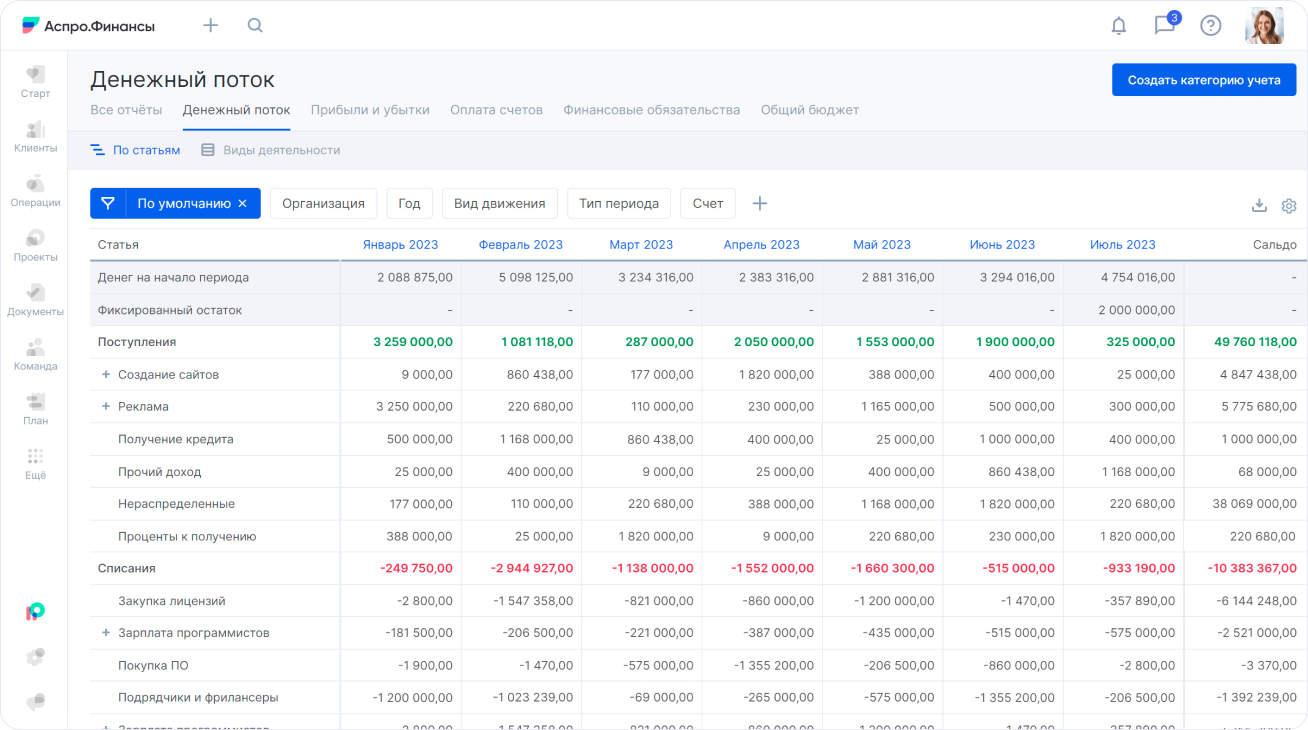

Отчет о движении денежных средств (ОДДС). Это история денежных операций компании. Она показывает, когда и на что были потрачены деньги со счета, по каким направлениям работы были пополнения, а также сколько сейчас денег у фирмы. Это динамичный отчет, за ним можно наблюдать ежедневно, чтобы предотвратить кассовый разрыв и грамотно распоряжаться деньгами компании. Особенно это актуально, когда бизнес работает параллельно с несколькими заказчиками. С ДДС можно развести денежные потоки по разным проектам.

Балансовый отчет, или баланс. Это отчет не за период, а на текущий момент. Из него нельзя узнать о перемещении средств, но можно увидеть картину настоящего состояния бизнеса. Баланс показывает, какими активами и пассивами владеет компания.

С балансовым отчетом можно решить, из каких активов брать средства. В нем видно, как бизнес использует капитал, и какими источниками финансирования пользуется.

Эти три отчета работают вместе. Их изучение позволяет глубже смотреть на финансы компании, принимать правильные решения и не допускать ошибок при управлении бизнесом.

6 правил, как правильно вести финансовый учет

В крупных организациях финансовым учетом занимается финансовый директор. У него в подчинении есть финансисты и бухгалтеры, которые собирают показатели и формируют отчеты. Но в малом и среднем бизнесе часто за финансовый учет отвечает предприниматель. Даже без профильного образования он может выстроить финучет в компании. Чтобы вам было легче разобраться, мы подготовили рекомендации.

Правило №1: Разделяйте свои деньги и средства компании

Если фирма оформлена как ООО, собственник может получать с нее прибыль двумя способами:

-

через дивиденды;

-

в формате оклада, при условии, что он числится сотрудником, например, директором.

Для индивидуальных предпринимателей вопрос стоит более остро, так как нет ограничений по разделению личных и корпоративных средств. Часто деньги на счету расходуются и на собственные нужды, и на потребности компании.

Вне зависимости от формы организации бизнеса ведите раздельный учет финансов. Откройте отдельную карту, куда будет перечисляться зарплата. Это поможет разграничить два денежных потока: личный и корпоративный. Так можно избежать ситуации, когда пора платить зарплату сотрудникам, а деньги ушли на покупку новой мебели в квартиру.

Правило №2: Фиксируйте все доходы и расходы

Учитывайте любые денежные операции, даже незначительные. В пиццерии закончилось средство для мытья полов и пришлось по дороге на работу заскочить в супермаркет? Даже эти 200 рублей за моющее средство нужно зафиксировать. Какие инструменты для ведения финансового учета бизнеса можно использовать, мы расскажем далее. Сперва можно пользоваться хотя бы таблицами Excel.

Лучше сразу разделить расходы и доходы на несколько статей учета. Например, расходы можно разделить на производство, общехозяйственные затраты, маркетинг и зарплаты сотрудников. А в дохоах выделить продажу товаров или оказание услуг. Это поможет следить за изменениями статей расходов.

Правило №3: Учитывайте предоплату

Предоплата — это еще не доход от продажи. Аванс не входит в чистую прибыль компании, на эти средства не начисляется налог, фактически они еще не стали собственностью предприятия. Только после реализации товара или услуги предоплата, как и фактическая постоплата, становятся доходом компании.

Не записывайте аванс в одну строку с фактическими платежами. В любой момент заказчик может расторгнуть договор и вернуть предоплату. А если вы уже потратили эти средства, их нужно будет искать из других источников финансирования. Введите отдельную строку учета для предоплаты.

Правило №4: Ведите платежный календарь

Платежный календарь 一 простой и удобный инструмент для бизнеса, который:

-

напоминает, когда, сколько и кому нужно заплатить;

-

показывает, когда, от кого и за что предстоит получить деньги;

-

помогает предотвратить кассовые разрывы.

В платежном календаре удобно распределять расходы и доходы. Например, не ставить на один день два крупных платежа. Или перенести оплату на период после пополнения счета от заказчика. Так вы избежите возмущений от контрагентов и штрафов за просрочки платежей.

Правило №5: Подводите итоги отчетных периодов

Завершили проект? Посмотрите, как это отразилось на финансах компании и какая рентабельность у бизнеса. Выплатили сотрудникам премии? Не забудьте отразить это в отчетности и оценить, насколько пошатнулось финансовое состояние фирмы. Запустили рекламу? Проанализируйте, как изменились показатели до и после акции.

Анализ отчетности — обязательное требование к тому, как вести учет в бизнесе. Без подведения итогов весь финансовый учет сводится к бессмысленному заполнению таблиц.

Правило №6: Ведите учет дебиторки и кредиторки

Все обязательства нужно фиксировать. Собственные платежи по кредитам и налогам можно вписать в платежный календарь. Для должников компании нужно вести учет в отдельном документе и помечать максимальные сроки для оплаты. Чтобы не возникало проблем с просроченной дебиторкой, можно за несколько дней до истечения срока оплаты позвонить или написать заказчику с напоминанием. А если обязательства уже просрочены, поднимайте договор, читайте условия начисления штрафов и не бойтесь писать досудебную претензию. Если не вести учет должников, дебиторка может стать безнадежной.

Как вести финансы в бизнесе: таблицы или специальные программы?

В зависимости от масштаба бизнеса можно вести учет по-разному. Для малого предпринимательства, самозанятых и личных нужд могут подойти таблицы. Активно развивающимся и крупным компаниям лучше работать в специальных сервисах. Чем больше статей доходов и расходов, направлений деятельности, тем сложнее заполнять и анализировать таблицы вручную — нужна автоматизация.

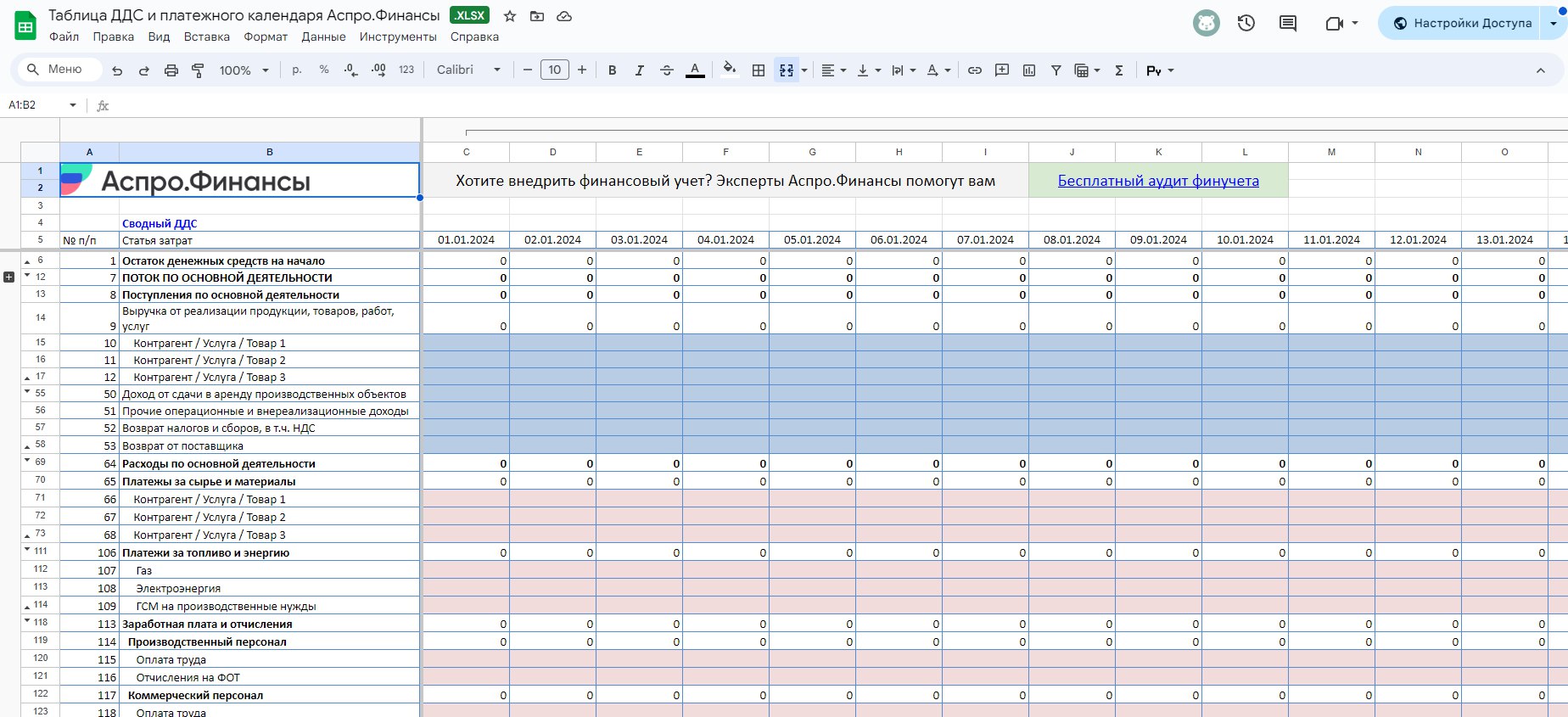

Таблицы Excel или Google

Преимущества:

-

Использование таблиц бесплатное.

-

Удобно, когда источников поступлений и списаний мало: один-два заказчика и столько же поставщиков. Или если операции однотипные, например, услуги маникюра — клиентов много, но сумма к оплате примерно одинаковая.

На просторах интернета можно скачать готовые шаблоны, в которые можно подставить свои данные. Скачать такие шаблоны можно на сайте Аспро.Финансы. У нас есть шаблоны ДДС, платежного календаря и финмодели, калькулятор ТБУ и другие интсрументы.

Недостатки:

-

Таблицы нужно вести самостоятельно, вручную вписывать поступления и списания со счета. Без автоматизации бывает трудно не упустить расходы. Если не делать пометок к каждой сумме, то при анализе сложно вспомнить, что это за операция.

-

Сложно вести учет, если данные заполняют несколько человек. В случае с Excel нужно постоянно сохранять и отправлять актуальную версию документа.

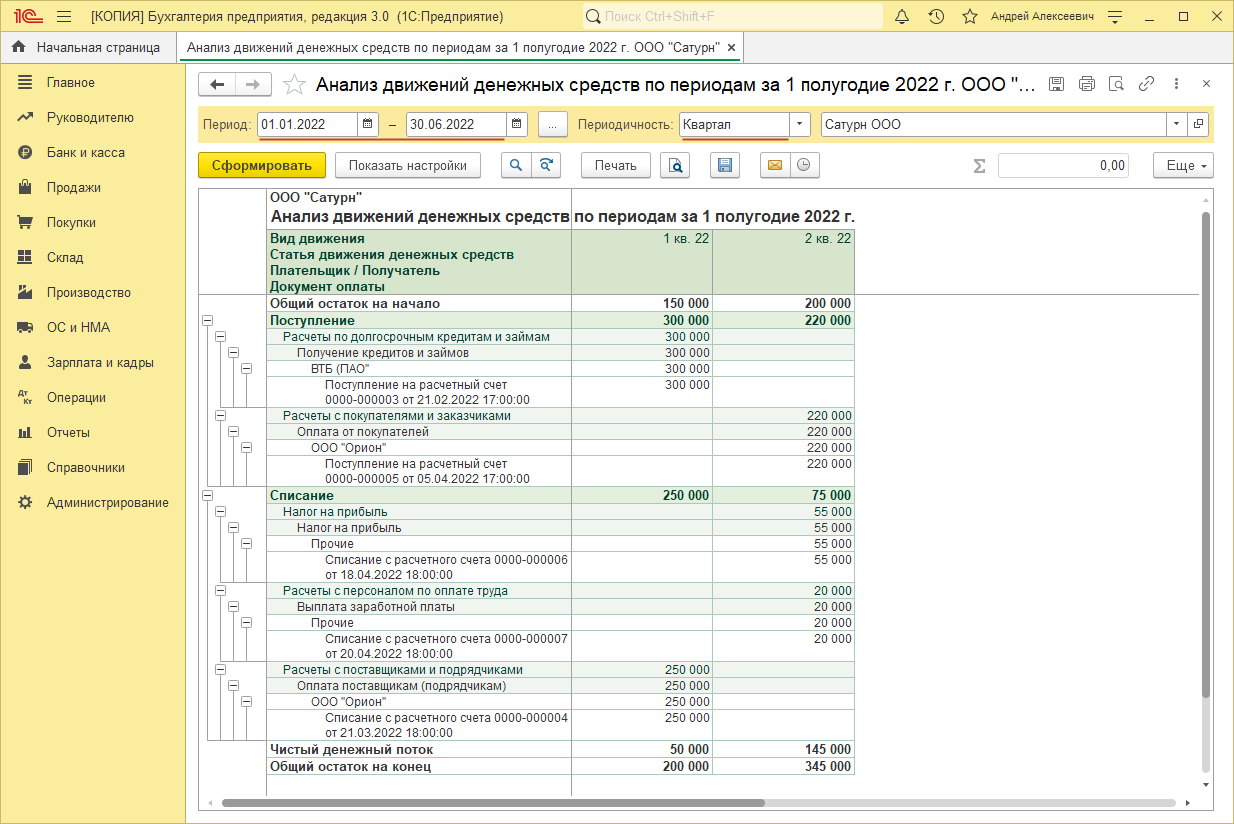

Системы бухучета

В некоторых программах для бухгалтерского учета, например, в 1С или Контур.Бухгалтерия, есть дополнительные модули и инструменты для формирования отчетов финучета.

Преимущества:

-

Модуль достается вам бесплатно, в придачу к основной системе. А так как вести бухучет обязательно, то программа в компании, вероятно, есть.

-

Данные вносятся автоматически. Вы заполняете бухгалтерию, а показатели подтягиваются в отчеты.

Недостатки:

-

Система дает очень ограниченные возможности для финучета. Выгрузка отчетов — единственный результат, который можно получить от таких модулей.

-

Недружественный интерфейс. Программы адаптированы под бухгалтеров. Если вы не разбираетесь в бухгалтерии, вам будет сложно разобраться в системе.

Специализированные сервисы для финансового учета

Например, Аспро.Финансы. Система полностью адаптирована под нужды бизнеса.

Преимущества:

-

Все инструменты удобно визуализированы: можно с помощью виджетов наблюдать за финансовым состоянием компании в реальном времени. Следите за поступлениями и списаниями, контролируйте рентабельность бизнеса.

-

Интеграции с банками позволяют синхронизировать передачу информации. Любые переводы автоматически отображаются в сервисе, данные сразу распределяются по статьям расходов и доходов.

-

Сервис Аспро.Финансы предлагает дополнительные инструменты. Кроме формирования отчетов, пользователи могут пользоваться платежным календарем, шаблонами счетов и актов, инструментами для бюджетирования.

Ведение финансового учета — путь к пониманию состояния дел компании. Можно просто продавать или производить. А можно делать это с максимальной выгодой. Для этого нужно фиксировать и анализировать все доходы и расходы. И финучет помогает в этом.